【下記はキオクシアHDが2020年9月にIPOを計画→その後中止となった際の忘備録です。当時は時価総額1.5兆円以上での上場計画でした】

2020年9月28日キオクシアHDはIPOの中止を発表しました。

下記で紹介しているように、投資家にとっては必ずしも良い条件ではなかったので良かったと思います。

中止になりましたが、キオクシアのIPOについての分析は下記に掲載しておきます。

キオクシアホールディングスIPO概要(日程・主幹事・公募株数等)

キオクシアホールディングスのIPOに関する概要です。

- 上場日:2020年10月6日

- 仮条件(9/17決定):2,800円~3,500円(目論見書記載の想定価格:3,960円)

- 条件決定日:2020年9月28日

- 公募株数:21.562.500株(国内)

- 売出株数:73,955,800株(国内:11,868,900株、海外:62,086,900株)

2020年9月17日に仮条件が決定し2,800円~3,500円となりました。

当初、目論見書に記載された想定価格3,960円を下回る条件となっています。

また、公募・売り出しを合計した「国内:海外」の比率は「35:65」となっています。

公募・売出しで国内より海外比率の方が高いのは珍しい案件です。

通常、海外比率が高いことはプラスに評価されます。

ただし、申込み段階で「国内:海外」比率が変更になることも多いので注意が必要です。

次にキオクシアホールディングスの概要です。

キオクシアホールディングスとは

キオクシアホールディングスは元々は東芝の半導体メモリ事業でした。

東芝の原子力発電事業における巨額損失問題で債務超過を回避するべく、2017年に分社化され、2018年に2兆3億円でベイン・キャピタル率いる投資グループに売却されました。

その後、2019年10月に東芝メモリホールディングスからキオクシアホールディングスに商号変更されています。

また、東芝は売却後もキオクシアホールディングスの株式を一部保有しています。

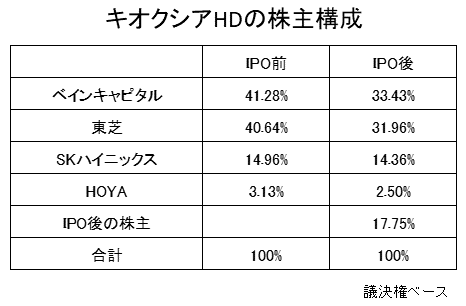

キオクシアホールディングスのIPO前後の株主構成は下記のとおりです。

東芝は今後キオクシアに経営参加する予定はなく、段階的に保有株を売却すると言われています。

キオクシアホールディングスの業績とバリュエーション

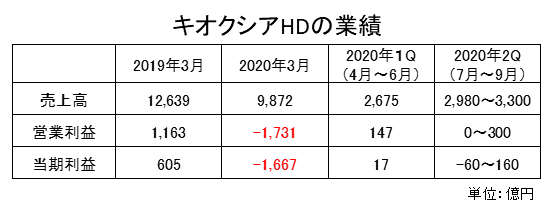

まず、キオクシアホールディングスの決算データです。

現在、公表されている予想データは2020年2Q(7月~9月)までの情報です。

2020年3月期はメモリ価格の下落に加え、四日市工場で発生した停電による影響が334億円の損失要因となりました。

売上高は2割以上減少し、最終赤字は1,667億円と大変厳しい決算となりました。

足元の業績は大きく低迷した前年度からは回復傾向となっています。

ただし、開示されている上記のデータを見る限りは劇的な回復とは言い難い状況です。

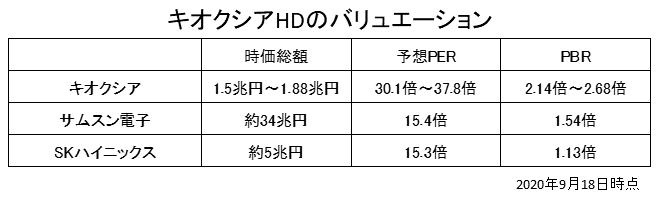

次にキオクシアのライバルであるサムスン電子・SKハイニックスとのバリュエーション比較をしてみます。

キオクシアホールディングスは通期の業績予想が公表されていない為、予想PERは2020年第2四半期(4月~6月)の業績予想における当期利益の最大値(160億円)が第3四半期・第4四半期も継続するとの前提で計算しています。

- キオクシアHDの当期利益は17億円(1Q実績)+160億円×3=497億円で計算

- キオクシアHDの純資産は7,000億円で計算

予想PERとPBRのいずれも割安な水準とは言えません。

予想PERに関しては、第3四半期・第4四半期に利益が急増すれば改善する可能性がありますが、例えば予想PERがサムスン電子・SKハイニックス並みの15倍になるには今期の年間当期利益が約1,300憶円になる必要があります。

ということは第3四半期・第4四半期合計で最低でも1,100億円の当期利益が必要となります。

上記の決算データから考えるとかなり厳しい水準と言えそうです。

キオクシアホールディングスIPOは儲かるのか

仮条件から想定されるIPO時の時価総額は1.5兆円~1.88兆円になります。

上記のバリュエーション比較を見ても分かる通り、仮条件の下限2,800円(時価総額1.5兆円)で決まったとしても、けっして割安な条件とは言えません。

この株価を正当化するには、現在公表されていない3Q(10月~12月)と4Q(1月~3月)の業績が大きく上振れする必要があります。

これについては予想が難しいですが、アップサイド要因とダウンサイド要因を下記にまとめます。

- アップサイド要因:ソニーのプレステーション5、マイクロソフトのXboxシリーズX、5Gやテレワークによるデータセンターの拡大

- ダウンサイド要因:ファーウェイ向けの売上減少

個人的にはこれらを総合的に判断した場合、あまり魅力的には見えません。

プラス要因として考えられるのは上記でも紹介した「国内:海外」比率です。

これだけ海外比率が高いということは海外投資家による需要が強いということになりますので、この点は期待したいと思います。

ただし「国内:海外」比率は変更になることも多いので注意しましょう。