日米の実質金利は約2年ぶりに米国が日本を下回る状況となっています。

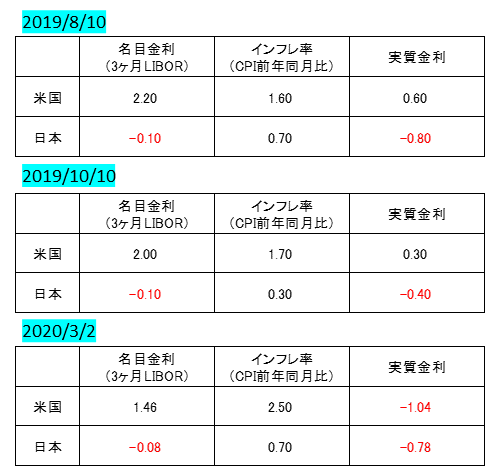

当サイトで日米実質金利について掲載した前回(2019年10月)、前々回(2019年8月)のデータと比較してみます。

日米実質金利【2019年8月・2019年10年・2020年3月】

2019年8月の実質金利は米国が日本を1.4%上回る水準でした。

2019年10月の実質金利は米国が日本を0.7%上回る水準でした。

そして、2020年3月2日時点の実質金利は日米が逆転し、日本が米国を0.26%上回る形となっています。

過去にも紹介したように、これくらいの差であれば極端な円高になることはありません。

ただし、コロナウイルスの影響もあり、米国は利下げが予想されています。

また、日本の金利は下落余地はほとんどなく、逆にインフレ率は低下が見込まれます。(消費マインド低下と原油安が要因)

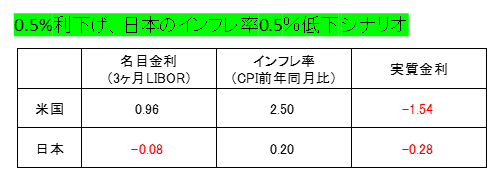

例えば、米国が0.5%の利下げを行い、日本のインフレ率が0.5%低下した場合の実質金利はこのような形となります。(米国の政策金利は3月に0.5%の利下げ、その後も更に0.25~0.5%の利下げが見込まれています)

日本の実質金利が約1.3%米国を上回る形となります。

現在の環境であれば、これくらいはリスクシナリオとして想定しておくべきでしょう。

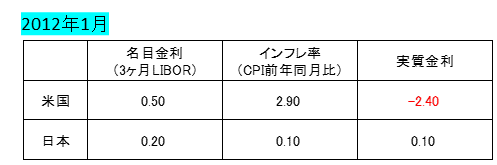

ちなみにドル円レートが1ドル=70円台まで円高が進んでいた2012年1月の日米実質金利はこちらです。

この時は日本の実質金利が米国よりも2.5%も高い水準でした。

ここまで違うとドルから円に資金が流れるのも分かります。

そこまではいかなくても、米国が0.5%の利下げを行い、日本のインフレ率が0.5%低下した場合は、ある程度の円高は覚悟する必要があります。

もし、そうなった場合、感覚的には1ドル=95円前後までの円高はあると思います。

米国の利下げはコントロールできませんが、日本の金利とインフレ率は政府・日銀が知恵を出して施策を打てば何とかなる部分ではありますので、頑張ってほしいです。

今後発表される経済指標は相当悪い数字になる可能性が高いと思われます。

今の環境で円高が進むと日本の株式市場は大きく下落するでしょう。

円高にさえならなければ日経平均ベースではPBR1倍の20700円前後が1つのサポートポイントになりますが、大きく円高になるとBPS(1株当たり純資産)自体が低下し、PBR1倍の水準も低くなってしまいます。

これは自動車など輸出関連のみではなく、銀行など海外に子会社を保有する企業や外貨建て資産を多く保有する企業も大きなインパクトを受けることになります。

- 円高によるBPS・PBRの変化はこちらをご覧ください:円高でPBRが上昇? / BPS(1株当たり純資産)が減少するから - ファイナンシャルスター

米国ではトランプ大統領が利下げに加えて、ドル安によって景気を下支えしようとする可能性が高いと思います。

2020年11月までラスト数ヶ月は大統領選挙に向けて、何が何でも景気や株価を維持しようとするでしょう。

その副作用が円高という形で日本に来ることだけはやめてほしいものです。

幸い日銀は量的金融緩和でバランスシートを拡大しているので、FRBがバランスシートを拡大しても影響は中立です。

そのため、1ドル=80円割れのような円高にはならないでしょうが、利下げなどが行われると100円割れは十分に考えられます。

アベノミクス以降、日本株が安定した動きとなっていたのは為替レートが安定したからです。

日銀にはほんの少しでもいいので短期金利のマイナス幅を大きくする追加緩和をお願いしたいです。

長期金利は現在のままでイールドカーブをスティープニングするイメージです。

同時に政府には財政出動による景気対策を期待します。

とにかく円高にならない施策が重要です。

2020年3月2日に日銀黒田総裁が異例の緊急談話を発表し、市場を落ち着かせましたが、口先介入だけでなく、実弾も必要となります。

当面のドル円レートはこのあたりがポイントになるでしょう。

仮に米国が利下げをして景気や株式市場が回復した場合、その後の利上げは慎重になりタイミングが遅れることが予想されます。

その場合、米国株などは過剰流動性で予想以上に上昇する可能性もあります。

そんな中、日本株が円高による影響でパフォーマンスが悪くなるとは避けてほしいものです。

そういう意味では押し目買いを狙うのであれば、現在は米国株の方がベターと言えそうです。

円高が発生した場合には2010年代前半と同様に、米国株が上昇した後、タイムラグがあり、円安とともに日本株が上がるようなマーケットになる可能性がありますので覚えておいてください。

イメージとしてはドル安で米国経済・米国株価がしっかりと回復して余裕が出た後に、円安で日本株も上昇するような感じです。

最後に日米実質金利はドル円レートの短中期の推移において非常に大きな影響を与えますので、定期的に確認することをお勧めします。

- 実質金利の推移はこちらを参照:為替レートの予想・分析は実質金利差・購買力平価を活用