レバレッジETF・ブルベアファンド

前回の記事で「株式の信用取引は投機であり注意が必要」といった内容を掲載しましたが、それと同様にレバレッジETFやブルベアファンドも注意が必要です。

- 前回の記事はこちら:信用取引は投機であって投資ではない / ただし1.5倍までの低レバレッジならOK

ETFでは日経レバ(1570)をはじめとする日経平均の2倍の動きになるETFが相変わらず人気です。

分かりやすさと手軽さが受けているのでしょう。

2倍のレバレッジで短期トレードであれば、株価が安くなった時に少し遊んでみるのも悪くはないでしょう。

ただし、あくまで投機と割り切って行うべきです。

投資のメインは国際分散投資で行うべきです。

そして、ブルベアファンドでは最大4.3倍ブルという高いレバレッジの投信も販売されています。

個人的にはさすがに4.3倍は高すぎると思います。

かなりリスクが高いので取り扱いには注意しましょう。

下記では日本株の4.3倍の動きとなるブルベアファンドについて解説します。

4.3倍ブルファンドの長期保有には注意

現在、日本株ブルベアファンドの中で最大レベルのレバレッジ(倍率)は4.3倍ブルです。(ベアファンドでは3.7倍が最大レバレッジとなっています)

2015年10月7日に楽天投信投資顧問が「楽天日本株4.3倍ブル」を設定し、2017年12月19日にSBIアセットマネジメントが「SBI日本株4.3ブル」を設定して追随しました。

日々の基準価額が日本株市場の値動きの約4.3倍程度となることを目指した運用です。

また、2倍ブルや3倍ブルでも同様ですが、日本株の推移が上下にジグザグに動くようなマーケットでは基準価格がどんどん減価していきます。

よって、短期の値幅撮りに活用するためのファンドであって、長期投資には向きません。

- ブルベアファンドの注意点ついてはこちらをご覧ください:ブルベアファンドの仕組み - ファイナンシャルスター

特に4.3倍のブルファンドはレバレッジが高いため、長期で保有すると大きくパフォーマンスが悪化します。

「楽天日本株4.3倍ブル」と「SBI日本株4.3ブル」の設定来騰落率はこちらです。

まず、「楽天日本株4.3倍ブル」と「日経平均」の2015/10/7~2020/2/28の騰落率です。

- 楽天日本株4.3倍ブル:-29.37%

- 日経平均:+25.17%

次に、「SBI日本株4.3ブル」と「日経平均」の2017/12/19~2020/2/28の騰落率です。

- SBI日本株4.3ブル:-49.19%

- 日経平均:-3.43%

やはり、パフォーマンスは大きく乖離しています。

長期保有するとこのような形になるので注意しましよう。

直近でコロナウイルスの影響もあり日本株も大きく下落しています。

リバウンド狙いの短期であれば活用したくなるところですが、4.3倍は少しやりすぎなので、せめて日経レバ(1570)などにしておくことをお勧めします。

また、ETFは日中の好きなタイミングで購入が可能で指値もできます。

一方、投信(ブルベアファンド)は終値ベースでの取引しかできません。価格もブラインド方式(投信の注文時には価格が分からない)ですので、投資する際の利便性も劣ります。

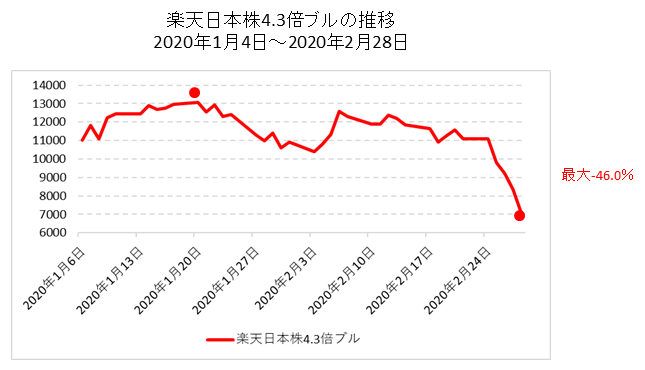

参考として、下記に「楽天日本株4.3倍ブル」の直近の推移を掲載します。(「SBI日本株4.3ブル」も基本的に同じ動きです)

4.3倍ブルファンドの直近の推移

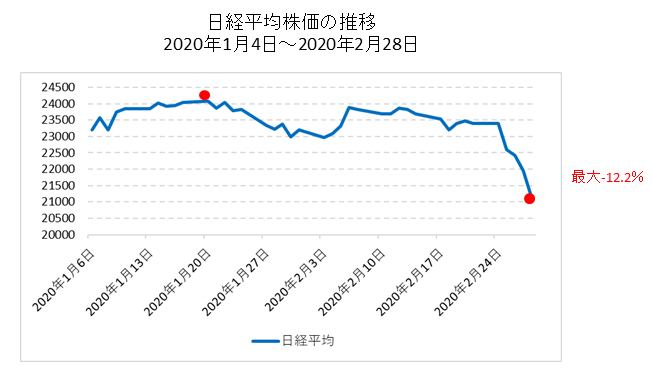

「日経平均株価」と「楽天日本株4.3倍ブル」の2020年の年初来パフォーマンスです。(2020年1月6日~2020年2月28日)

日経平均は直近のピークである2020年1月20日の24,084円から2020年2月28日の21,142円まで12.2%の下落率となっています。

同じ期間の「楽天日本株4.3倍ブル」は13,076→7062円まで下落しており、下落率は46.0%となっています。

29営業日で46.0%の下落率ですのでやはり4.3倍のインパクトは大きいと言えます。

逆に儲かるときは大きなリターンを得られますが、取り扱いには注意が必要です。

日経平均がリバウンドすると思って投資をし、予想が外れた場合、リバウンドまでの時間がかかると、高レバレッジファンドのため、どんどん基準価格が減価していきます。(上記、設定来パフォーマンスを参照)

大きく損をしないためには短期のリバウンド狙いで投資する場合でも、深入りしすぎない程度にすべきです。