「カナディアン・ソーラー・インフラ投資法人」は東証のインフラファンド市場に上場しているインフラファンドの1つです。

現在、上場しているインフラファンドは下記の4銘柄で全て投資対象は太陽光発電施設です。

- タカラレーベン・インフラ投資法人(9281)

- いちごグリーンインフラ投資法人(9282)

- 日本再生可能エネルギーインフラ投資法人(9283)

- カナディアン・ソーラー・インフラ投資法人(9284)

太陽光発電に関しては「固定価格買取制度」により電力の買取価格は20年間固定されています。

発電量は天候によって若干左右されますが、これも長期的にみればそれほど大きなバラツキはありません。(年単位で見れば最大でも±10%の範囲内です)

さらにどのインフラ投資も発電量が低い場合は最低保証を設けています。

よって、インフラファンドはキャッシュフローのダウンサイドリスクがほとんどありません。

- インフラファンドについての詳しい内容はこちら:インフラファンド(インフラ投資法人)について - ファイナンシャルスター

その中で今後の外部成長の可能性等を考えると個人的にはカナディアン・ソーラー・インフラ投資法人(9284)が最も有望と考えており、以前も下記の記事を掲載させていただきました。

現在、上場しているインフラファンド4銘柄の中で時価総額は最大です。(それでも小さいですが)

また、スポンサーのカナディアンソーラーグループは世界有数の太陽光発電関連会社でモジュール・パネルの製造販売から管理運営まで一気通貫に手掛けています。そのため、インフラファンドの中で最も外部成長が期待できます。

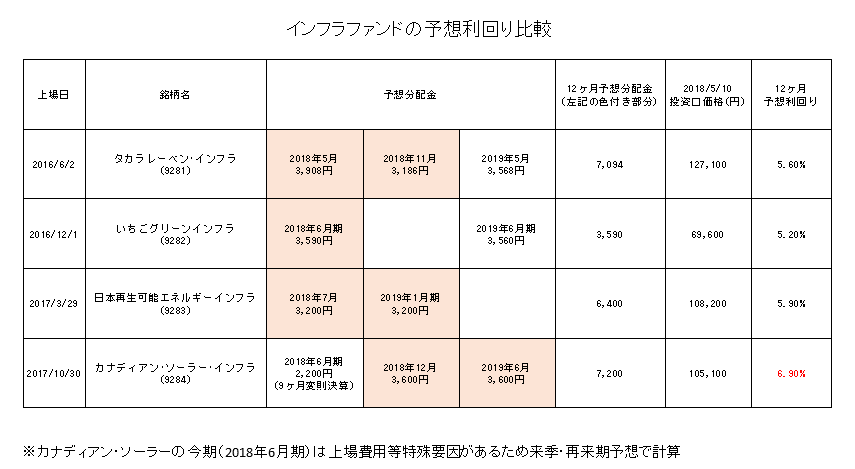

しかし、2017/10/30の上場以来、IPO価格の100,000円前後の推移が続き、2018/5/8の上方修正で少し上昇しましたが、それでも巡航ベースの分配金利回りは6.9%と4銘柄の中で最も高い水準です。(利回りの比較は下記の表を参照)

4銘柄で最も時価総額が大きく、将来の外部成長ポテンシャルが高いにもかかわらず、最も評価が低くなっていることが不思議です。

マーケットはカナディアン・ソーラー・インフラ投資法人の状況をよく理解していないのではないでしょうか。

おそらく、変則決算と上場費用により表示されている見た目の分配金利回りが低くなっていることが要因だと思われます。

本来は巡航ベースの分配金利回りを確認する必要があります。

カナディアン・ソーラー・インフラ投資法人(9284)は今季(2018年6月期)が上場後最初の決算となります。

通常よりも長い9ヶ月間の変則決算(通常は6ヶ月)にもかかわらず上場費用などの特殊要因で分配金が低くなっています。

上方修正後でも一口当たりの分配金が2,200円です。

年率換算すると2,933円ですので、単純に分配金利回りを計算すると2.9%前後となります。

しかし、特殊要因がなくなる2018年12月と2019年6月の予想分配金は3,600円です。

これが当面の巡航ベースの分配金と考えて問題ありません。

年間では7,200円となり、分配金利回りは7%前後と4銘柄の中で最も高くなります。

下記にインフラファンド4銘柄の巡航ベースの予想分配金利回りを掲載します。

カナディアン・ソーラー・インフラ投資法人(9284)は2018/5/10時点で投資口価格が105,100円です。

普通に考えると5.0%~6.0%が妥当な水準ですので逆算すると120,000円~144,000円がフェアバリューとなります。

いくらなんでも安いと思います。

上記に掲載した通り、固定価格買取制度と日照量のブレの小ささから、インフラファンドの利益(キャッシュフロー)は安定しています。

仮に利益(キャッシュフロー)が多少減少しても、元々、利益超過分配を使っているので分配金の減配リスクはほとんどありません。

ダウンサイドに強いインカム資産として検討してみてください。

- 2020年2月に上場したジャパン・インフラ投資法人についてはこちらを参照:ジャパン・インフラファンド投資法人(9287)のフェアバリュー(適正価格)は13万円前後

- インフラファンドのインデックスが誕生:東証インフラファンド指数 / インフラ投資法人のインデックスができます

- インフラファンドに投資する公募投信が誕生:インフラファンドに投資する投資信託が誕生【カレラインフラ・ファンド】