ゼウスの分配金引下げは妥当

新光US-REITオープン(ゼウス)の分配金が50円から25円に減額されました。

これでさらに解約が進み、運用資産残高が減少するのかもしれませんが、今の基準価格から考えた場合仕方がないと思われます。

現在、基準価格は2400円前後ですので、毎月50円ですと年間600円となり年率25%です。

米国リートの利回りは4%前後です。

毎月50円を出し続けると2年~3年後には基準価格が1,000円を割れ、3ケタになってしまいます。

さすがに3ケタの基準価格は格好が悪いと思いますので、分配金を引き下げることは妥当だと思います。

25円の分配金でも年率12.5%前後ですので、低いとは言えません。

米国リートのパフォーマンスが特に悪いわけではない

詳しい内容は下記のページを参照していただきたいのですが、米国リート自体はトータルリターンでは長期的に右肩上がりとなっており、過去3年はほぼ横ばいですが、どのタイミングで投資しても大きく損をしている人はいないはずです。(あくまでトータルリターンの話です)

リンク先にも書いてありますが、過去も米国の金利上昇の初期段階ではどうしても米国リートの動きは悪くなります。

ただし金利上昇が続くということは、米国景気や米国の不動産市況が良いということなので、遅れて米国リートも上昇します。

今回は利上げのペースが緩やかなことで米国リートの動きが悪い期間も長期化しています。

2004年6月~2006年6月の利上げ局面ではFFレートが2年で1%から5.25%まで上昇しましたが、今回は2015年12月に利上げを開始してから2年以上経過していますが0.25%から1.75%の上昇にとどまり、まだ当面利上げ局面が続くことが想定されています。

ただし、利上げ局面もある程度のところまで進めば、米国リートも見直し買いが入ると思われ、今は我慢の時期だと思います。

これも過去に掲載したことがありますが、グローバル経済の中心である米国の不動産市況が大きく悪化する場合は、他のリスク資産もほとんど下落することになるのではないでしょうか。

よって米国リートを売却して他の資産に乗り換えるよりも、現在は出遅れていて、株式と比較しても相対的に割安感のある米国リートを保有または新規購入する方がベターだと思います。

米国リートに関する多くの役立つ内容はこちらをご覧ください!

ゼウスの残高減少は実は良い点もある

ゼウスの月次レポートを見ると分かりますが、ゼウスの運用資産残高は分配金を高めに設定した2010年の8月頃から急増しています。

2010年8月に分配金を毎月90円に引き上げたことがきっかけとなり人気化しました。

それまで200億円前後で推移していた運用資産残高が急増し、2010年8月末には480億円、2010年9月末には890億円、2010年12月末には2,000億円、2015年1月には1兆5000億円となりました。

その後、分配型投信の販売自粛と米国リートの動きがイマイチなこともあり、残高は徐々に減少、2018年4月時点で7,400億円前後となっています。

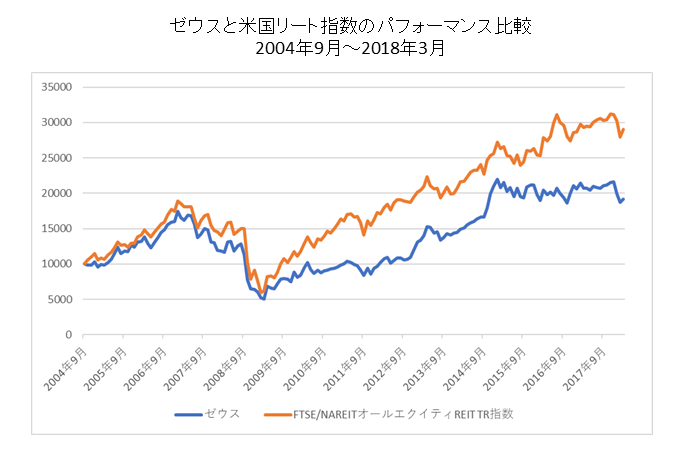

実は2010年8月の分配金を高めにして運用資産残高が急増したころから米国リートインデックスに対するゼウスの相対的なパフォーマンスが大きく悪化しています。

多くの投信で起こることですが、運用資産残高が大きくなるとパフォーマンスが悪化することが多くなります。

さらに分配金を高めに設定するということはキャッシュを準備しておく必要があり、余計な売買を行う必要もでてくることから、運用効率が下がります。

もちろん銘柄選定などの影響もありますが、運用資産が減少し、分配金も低めに設定していくことで今後、相対的なパフォーマンスが改善されることも期待できます。