ヘッジファンド業界全体のパフォーマンスを表す「HFRグローバルヘッジファンド・インデックス」の2019年のパファーマンスは+8.62%と前年のマイナス(-6.72%)からプラス転換しました。

- HFRグローバルヘッジファンド・インデックスの長期パファーマンスはこちらを参照:ヘッジファンドが昔ほど儲からない理由 - ファイナンシャルスター

一見、好調なパフォーマンスに見えますが、2019年はS&P500指数が+32%となるなど、世界的に株価が大きく上昇しました。

また、クレジット関連も良好なマーケット環境でしたので、ある程度のパフォーマンスが出るのは当たり前といえます。

ある意味、これ以上ない最高のマーケット環境であったと言えます。

それでもリターンが二桁に乗らないところがヘッジファンド業界の厳しい現状を表しています。

ちなみに、ヘッジファンドインデックスには生存バイアスがあるため、実際の業界全体のパフォーマンスより良く見えています。

- ヘッジファンドインデックスの生存バイアスについてはこちらを参照:ヘッジファンドの全てをわかりやすく解説 - ファイナンシャルスター

よって、生存バイアスを調整した実際のヘッジファンド業界のパフォーマンスは6%~7%程度と推測されます。

リターンが6%~7%でもパフォーマンスが安定しているのであれば全く問題ありませんが、2010年代の10年間で年次リターンが4回もマイナスになっています。

しかも、リーマンショック後の最安値である2008年12月から計算しても+27%前後です。

11年で27%ですので年率2.2%程度です。

最高のタイミングで投資してもこんなものです。

1990年代や2000年代前半のイメージとは全く異なることが分かります。

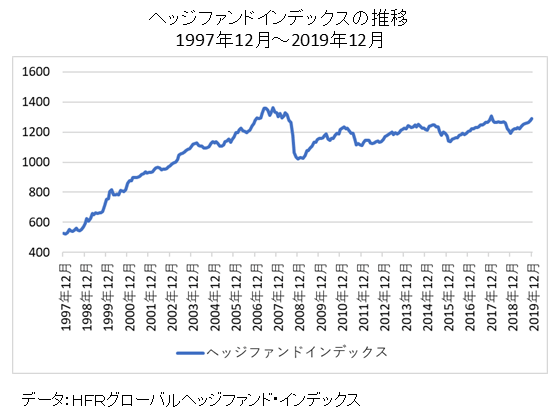

ちなみに下記のチャートをみると1990年代~2000年代前半と現在では全くパフォーマンスが異なることが確認できます。

「HFRグローバルヘッジファンド・インデック」の1998年からのチャートです。

リーマンショック前後でチャートの傾きが全く異なっているのが確認できます。

1990年代や2000年代前半は10%以上のリターンが当たり前でした。

リーマンショック後も右肩上がりに見えますが、上記でも触れたように最高のタイミング(2008年12月)で投資しても年率2.2%です。

2008年12月末に米国株に投資していれば11年で約3.6倍になっています。

また、リスクを取らずに米国債などに投資していてもヘッジファンド以上のリターンになりました。

そして、ヘッジファンドのリターンが低迷している理由は、単純にヘッジファンドの運用資産が増えすぎているからです。

- ヘッジファンドの運用資産残高の推移はこちらを参照:ヘッジファンドが昔ほど儲からない理由 - ファイナンシャルスター

ヘッジファンド業界全体の運用資産残高は2000年には円ベースで50兆円前後でしたが、2010年には200兆円を超え、2015年には300兆円を超えています。

また、以前は1兆円を超えると超大型ヘッジファンドと呼ばれていましたが、現在ではブリッジウォーターのように10兆円を超えるファンドも出てきています。

ヘッジファンドの戦略はいくつかありますが、これだけ残高が増えてしまうとリターンの源泉となるオポチュニティーが減少してしまいます。

そのため、ヘッジファンドのリターンが上がらないのは必然といえます。

米国の機関投資家の中ではヘッジファンド離れが進んでおり、ヘッジファンドの数自体は過去5年間減少していますが、運用資産残高は緩やかに増加しています。

今後、残高が大きく減少しない限り、パフォーマンスの好転は厳しいと考えられます。

もちろん、このような環境下でも個別のファンドではパフォーマンスが良いものもありますが、業界全体では存在意義が低下しています。

現在のようなパフォーマンスでは分散投資の受け皿程度でしか役に立ちません。

ヘッジファンドはマーケット環境に関係なくリターンを上げること(絶対リターン)が売りだったはずですが、かなり違ったものになりつつあります。