J-REITが好調な動きとなっています。

東証REIT指数は2,000ポイント近辺まで上昇し、月次データの終値ベースでは2007年以来の水準となっています。

日本はインフレ率が低く、賃料上昇も緩やかである為、さすがに行き過ぎではないかといった声も聞こえてきます。

たしかに運用難の地域金融機関などが積極的に購入している状況を見ると、確かに不安になります。

NAV倍率も1.1倍まで上昇しているので、割安といえる水準ではなくなっています。

ただし、利回り面から見るとそれ程割高でないことも分かります。

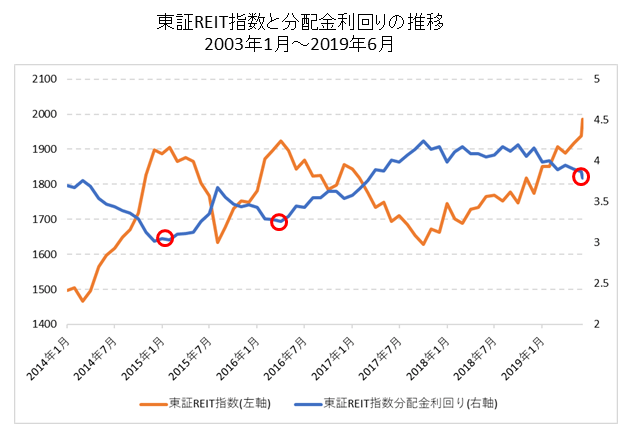

下記は、東証REIT指数と分配金利回りの推移です。(月次データベース)

J-REIT全体で見ると、過去数年間は常に増配を繰り返している状況です。

そのため、東証REIT指数は2015年や2016年の高値を更新していますが、分配金利回りは当時よりも高い水準となっています。(上記チャートの〇部分を参照)

上記チャートの〇で囲ってある日の、東証REIT指数の分配金利回り(カッコ内は東証REIT指数)です。

- 2015年2月:3.03% (1,906ポイント)

- 2016年4月:3.26% (1,924ポイント)

- 2019年7月5日:3.79% (1,986ポイント)

ちなみに現在の東証REIT指数の分配金利回り3.79%は2017年3月末と同じ水準です。

そして、2017年3月末の東証REIT指数は1,776ポイントと現在より10%以上低い水準です。

つまり、利回りで見ると2年前の1,700ポイント台と同レベルとなります。

よって、現在のJ-REITは極端に割高な水準ではないといえます。

ただし、日本の不動産は賃料上昇余地が限定的であることや、景気減速による賃料減少リスクも考えるとここからの大幅上昇も期待し難い状況です。

それなりの利回りもあるので、早売りする必要はありませんが、2,000ポイントを超えて加速度的な上昇が発生した場合は、一旦、ポジションを落としても良いでしょう。

そして、また下がったところの買いを狙いましょう。

J-REITは日本株程の流動性が高くないので、金融機関などの買いで、まれに加速度的な上昇をすることがあります。その時は動いても良いでしょう。

- 東証REIT指数の長期推移はこちら:J-REIT(東証REIT指数) 長期推移(チャート・変動要因) - ファイナンシャルスター

- 東証REIT指数の分配金利回り・NAV倍率の推移はこちら:J-REIT分配金利回り・NAV倍率 長期推移(チャート・変動要因) - ファイナンシャルスター