FRBは「利上げ」と「バランスシート縮小」を同時に行う、金融引締めを行ってきましたが、足元の景況感悪化で引締めスタンスを緩めていく方向となりそうです。

当面は利上げを慎重に見極めていき、バランスシート縮小は予定通り継続していく方針です。

それにしてもFFレートが2.5%で利上げの打ち止め感が出るとは驚きです。

さすがに以前のようにFFレートが5%~6%になるとは思っていませんでしたが、3.5%くらいにはなると思っていました。

これまで米国の金融マーケットがクラッシュした時はFRBが大胆かつ適切な対応をとることで救ってきました。

しかし、今後、米国の景況感がさらに悪化したり、金融マーケットがクラッシュした場合、FRBにできることは限定されそうです。

金利は2.5%しか下げる余地はありません。

また、FRBのバランスシート縮小も開始し始めたばかりです。

FRBのバランスシートはリーマンショック後、0.9兆ドルから4.5兆ドルまで5倍に拡大しています。(円ベースで100兆円から500兆円の拡大です)

現在、毎月500億ドルも縮小しており、この引き締め効果が強すぎるとも言われていますが、このペースで縮小してもリーマンショック前の水準に戻るには2024年までかかります。

- FRBのバランスシート縮小スケジュールについてはこちら:日米中央銀行(FRB・日銀)のバランスシート(資産残高)推移 / ドル円レートに影響も - ファイナンシャルスター

個人的にはトランプ大統領が1期目の間は、大きなクラッシュはないと考えていますが、2021年1月以降は少し不安です。

- 大統領の任期と株式市場の関係はこちらを参照:米大統領1期目は株価の大幅下落は起こりにくい【アノマリー発見】 - ファイナンシャルスター

FRBのバランスシートは2020年12月末でも2.85兆ドルです。

しかし、FFレートは以前ほど高い水準ではないので、マーケットがクラッシュした場合、FRBは再度バランスシートの拡大(国債等の資産買取)を行うことになるでしょう。

FRBがバランスシートを拡大すると中央銀行としての信認が低下し、ドルが売られます。

そして逃避先として金(gold)の人気が高まります。

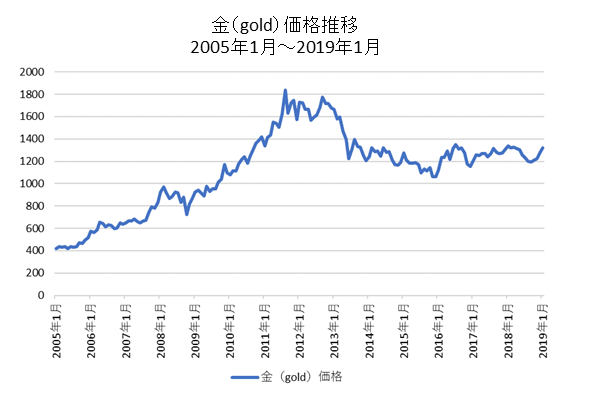

前回の金融緩和時は2008年~2012年で金(gold)が1トロイオンス=500ドルから1900ドル前後まで上昇しました。

もし、再度、FRBのバランスシート拡大ということになれば、前回より発射台(バランスシート残高)が高いことからインパクトは非常に大きなものとなりそうです。

金(gold)は金利が発生しないので、なかなか持ちにくいという人も多いのですが、少なくとも金融資産が1億円以上の人はリスクヘッジとして一部保有することをお勧めします。

リスク資産の10%程度でも良いと思います。

金(gold)の場合はETFで保有することが最も効率的です。

- 金(gold)ETFについてはこちらを参照:金(ゴールド・Gold)への投資はETFがベスト / 現物転換できる純金上場信託(金の果実)がおすすめ - ファイナンシャルスター

想像もできないようなマーケット環境になった時に保険として助けてくれると思います。

金(gold)価格についての見通しや分析のポイントはこちらも参考にしてください!