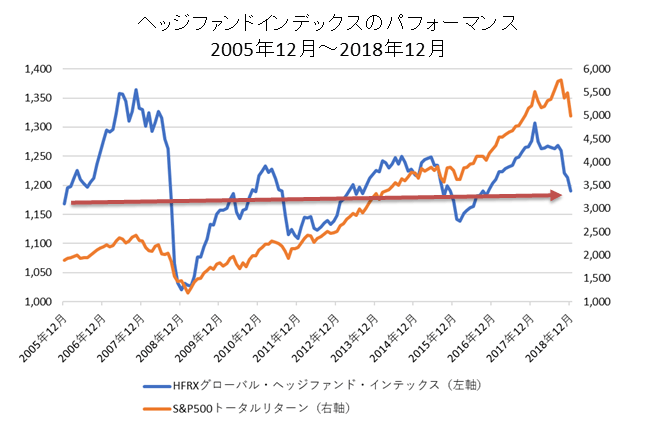

ヘッジファンド全体のパフォーマンスを示す「Hedge Fund Research HFRXグローバル・ヘッジファンド・インテックス」の2018年のパフォーマンスは-6.72% (米ドルベース)となりました。

- 過去の年間収益率の推移はこちらをご覧ください:ヘッジファンドが昔ほど儲からない理由 - ファイナンシャルスター

ヘッジファンドが増加し、競争が激化したことで、昔のように年率10%以上のリターンはもはや夢物語となっています。

それどころか2018年末のインデックスの水準は2005年末と同水準です。

13年間保有してプラスマイナスゼロです。

同期間のS&P500(トータルリターン)は2倍以上となっています。

更にヘッジファンドインデックスは生存バイアスがあるため、実態よりリターンが良く見えています。

それでもこのパフォーマンスです。

2018年末のヘッジファンド業界全体の運用資産残高はまだ公表されていませんが、2017年末で3.2兆ドル(約350兆円)あります。

- ヘッジファンド業界の運用資産残高の推移もこちらをご覧ください:ヘッジファンドが昔ほど儲からない理由 - ファイナンシャルスター

少なくとも200兆円を下回る水準まで減少しないとパフォーマンスの大きな改善は見込めないでしょう。

リンク先をご覧になると分かりますが、ヘッジファンドのパフォーマンスが10%を大きく上回っていた1990年代後半の運用資産残高は50兆円前後でした。

やはり何でもそうですが、競争が激化し、お金が集まり過ぎるとパフォーマンスは悪くなります。

最近はコストが安いヘッジファンドも増えてきているようですが、現在のパフォーマンスでは「信託報酬2%・成功報酬20%」のような手数料は高すぎます。

また、「やったもの勝ち」になっているヘッジファンド業界の仕組みにも疑問があります。

運用に失敗しても、ファンドを閉鎖し、ほとぼりが冷めたころに再度ヘッジファンドを立ち上げるようなマネージャーが沢山います。

何度でもやり直しができるということです。

ノーベル経済学賞を受賞しながら2度もヘッジファンドを破綻させた人もいます。

米国の機関投資家のなかではヘッジファンド離れの動きもあるようです。

このパフォーマンスであれば、国際分散投資で株式・債券に投資する方が良いと感じます。

- 詳しくはこちらも参照して下さい:ヘッジファンドがいまいち好きになれない理由 - ファイナンシャルスターLite