高水準の配当性向は長期的にはマイナス要因になる可能性も

日産自動車(7201)は日産REITと呼びたくなるような配当利回りの高さです。

2019年3月期予想ベースで6.3%の配当利回りです。

ちなみにJ-REITの利回り水準は東証REIT指数ベースで約4.0%です。

J-REIT61銘柄の中で6.3%を上回っているのは6銘柄のみです。

また、TOPIXベースの配当利回りは2.3%前後ですので、日産の配当利回りの高さがお分かり頂けると思います。

日産が公表している2019年3月期の業績予想は当期利益が前期比33%減の5,000億円となりますが、配当金は4円増配の57円とする方針です。

減益にもかかわらず増配する為、配当性向は44.5%まで上昇します。

また、カルロスゴーン関連で報道されていますが、日産自動車株(7201)の43.4%を保有するルノーの業績が低迷しており、ルノーの受取配当金を増やすために日産の配当性向を高めているという側面もあると言われています。

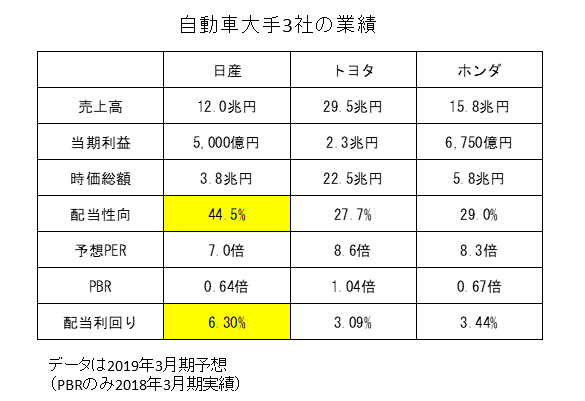

日産・トヨタ・ホンダの業績・バリュエーション比較を掲載します。

配当性向はトヨタ・ホンダと比較すると約1.5倍の水準です。

トヨタ・ホンダ並みの配当性向にすれば配当利回りは4%前後まで低下します。

配当性向が高いということは、裏を返すと内部留保が低く、研究開発費や設備投資に回す資金が少なくなるということです。

日産は今のところ、電気自動車や自動運転分野などでもトヨタ・ホンダに負けない商品開発力を見せていますが、高い配当性向を続けると長期的には今の競争力を維持できなくなる可能性も出てきます。

日産は経営面にも問題が残る

また、カルロスゴーン氏がいなくなることも長期的な経営面では大きなマイナスとなります。

1999年のルノーの出資とカルロスゴーンの経営がなければ、日産は間違いなく破綻していました。

日本の多くのメーカーに言えることですが、技術力は高いのに経営力が低いため業績が悪化します。

東芝やシャープも同じパターンです。

技術畑の人たちは世界にも引けを取らないレベルですが、経営畑の人はシロウトが経営ごっこをやっている状態ですので会社がダメになります。

日産はカルロスゴーンが来たことで復活しましたが、また以前の日産(一般的な日本の大企業)に戻る可能性が出てきました。

カルロスゴーンの後任は日本人になるのかもしれませんが、株価の面から考えると外国人の方が良いのかもしれません。

個人的には日本人でも良いと思いますが、技術面をよく理解した人がなるべきだと思います。

よく、オーナー企業からサラリーマン起業になると業績が低迷するケースが多くあります。

オーナー企業の場合、オーナー社長はその会社の技術を最も理解していますが、サラリーマン企業になると文系出身の経営畑の人が社長になるため、技術面を最もよく理解している訳ではありません。

ここまでテクノロジーが進化した現代では技術面の深い理解がないと経営は難しいのではないでしょうか。

この点ではテスラを率いるイーロンマスクが最も優れていると思われます。

また、技術面をよく理解した人以外では、トヨタのようにオーナー家出身者が経営をするということも有効であると思います。

通常のサラリーマン社長にはできないような思い切った改革が可能です。

ただし、日産の場合、創業時のオーナー家とはほとんど関係がなくなっているので難しいかもしれません。

トヨタは創業家出身者を社長にして、自動車業界の歴史的な転換期を乗り切ろうとしています。

ホンダは本田総一郎氏が亡くなってから面白味が無くなったと言われています。あれだけ強かったF1も全く駄目です。

カルロスゴーンを失う日産は高い配当利回りも良いですが、誰が経営者になるかが注目です。

上記の表を見ても分かる通り、トヨタと比較してホンダ・日産の株価は評価が低くなっています。

そして、今後、電気自動車の時代になると自動車業界は大きく変化します。

これまでは「エンジンを作る会社=自動車メーカー」でしたが、エンジンがなくなるとこれまでのようにはいきません。

トヨタが単なる自動車の組み立てメーカーになり下がる可能性すらゼロではありません。

その点から考えると、日産に限らず自動車株への投資は慎重にならざるを得ません。

逆にテスラやグーグルなどが自動株の中心となる可能性があります。