2017/12/13日経新聞朝刊に日本株に投資するアクティブ型ファンドの記事が掲載されていました。

2017年の年初来では運用資産残高が30億円以上のアクティブ型投資の内、8割近いファンドが日経平均のパフォーマンスを上回っているとのことです。

ただし、2017年は日経平均が約20%も上昇しています。

一般的にアクティブファンドは相場の上昇局面にα(アルファ)を計上する傾向がかなり強くなっています。

よって、アクティブファンドの8割近くが日経平均を上回っても、それだけでアクティブファンドが良いということにはなりません。

相場が下落する局面なども含めてもう少し中長期的にパフォーマンスを確認する必要があります。

長期的に過去を振り返ると日本株のアクティブファンドの多くは日経平均やTOPIXなどのベンチマークを下回るものの方が多かったと思います。(日本株が長期的に下落していたこともαがマイナスになった要因と思われます)

そのため、ここ数年はETFなどのパッシブ運用の残高が急拡大していますが、アクティブファンドにもチャンスがあると思います。

メインサイトの「ファイナンシャルスター」にも掲載しましたが、ETFやインデックスファンドなどパッシブ運用が拡大することでアクティブファンドにとってはα(アルファ)を計上しやすい環境になっています。

メインサイトの記事はこちら!

ただし、アクティブファンドのパフォーマンスをチェックする上で注意すべきはファンドの運用資産残高です。

よくあるパターンとしてはパフォーマンスが良いのは運用資産残高が少ない時で、資金が流入し運用資産残高が増加するとともにパフォーマンスが悪化するパターンです。

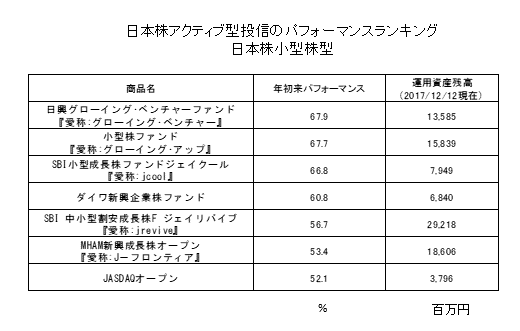

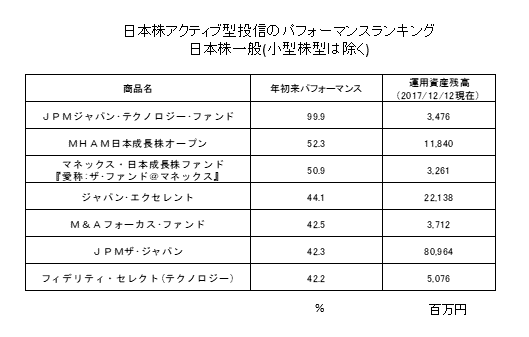

日経新聞の記事には日本株一般型と日本株小型株型のパフォーマンスランキングが掲載されていました。

ランキング上位でも残高の少ないファンドの場合は必ずしも運用が上手いとは限りません。

当該ランキングは30億円以上の残高があるファンドに限定していますが、運用力を評価するのであれば大型株であれば300億円以上、小型株であれば100億円以上はないと参考にできないと思います。(もちろん残高が少ないファンドが悪いということではなく、残高が増加した状況でもうー度判断すべきということです)

ランキングに運用資産残高を加えた資料がこちらです。

小型株のアクティブファンドには残高がそれなりにあって、パフォーマンスが良いものが多いようです。

一般型にある「JPMザ・ジャパン」は残高が安定したことでパフォーマンスが急回復しています。

「JPMザ・ジャパン」の過去のパフォーマンスと残高の関係はこちら!

また一般型で1位の「JPMジャパン・テクノロジー・ファンド」や7位の「フィデリティ・セレクト(テクノロジー)」はテーマ型ファンドであり、半導体関連をはじめとするテクノロジーが今年のマーケットで好調だったことが大きく影響していると思われます。

よって、テクノロジーに限らずバイオやIOT、エネルギーなどテーマ型ファンドは一般のファンドと同様に比較する際は参考程度とすべきです。

また、テーマ型に限らずバリュー株やクロース株といった名前のついているファンドも、たまたまファンドのコンセプトとマーケット環境がマッチしただけの場合もあるので注意が必要です。