日本の公募投信の残高ランキングに米国リートとグローバルリート(世界リート)の投信が多くランクインしています

運用残高トップ10の内4つが米国リート、2つがグローバルリート(世界リート)の投信です。

- フィデリティ・USリートB(為替ヘッジなし)

- 新光US-REITオープン『愛称:ゼウス』

- ラサール・グローバルREIT(毎月分配型)

- ダイワ・US-REIT(毎月決算)B為替H無

- ダイワ米国リート・ファンド(毎月分配型)為替ヘッジなし

- ワールド・リート・オープン(毎月決算型)

ちなみに、グローバルリート(世界リート)の約2/3は米国リートが占めています。

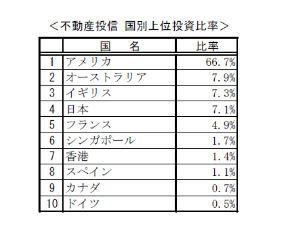

ラサール・グローバルREITの2017/5/31時点のレポートを参考にポートフォリオの内訳を確認します。

ポート全体の1/3が米国以外でアジア・欧州・オセアニアに分散されていますが、全体の1/3ですので分散効果はそれほど高くないと言えます。

米国以外ではオーストラリア・イギリス・日本・フランスで27.2%となり、これに米国を加えると93.9%となります。

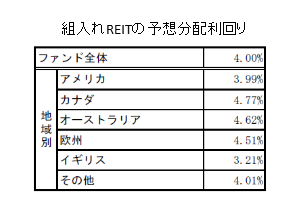

次に、REITの地域(国)別の分配金利回りです。

地域別の分配金利回りをみると米国が3.99%、グローバルリート全体が4.00%でほぼ同じになります。

日本のJ-REITのデータが記載されていませんが、2017年5月末時点の東証リート指数の分配金利回りは3.88%です。

グローバルに分散してもそれほど分配金利回りが上昇するわけではありません。

米国リートとグローバルリートのパフォーマンスを比較します。

2017/5/31基準パフォーマンス

フィデリティ・USリートB(為替ヘッジなし)

- 過去1年:2.39%、過去3年:36.92%

ラサール・グローバルREIT(毎月分配型)

- 過去1年:-2.18%、過去3年:18.43%

過去のトラックレコードでも米国リートが上回っています。

特にグローバルリートが悪いというわけではないですし、過去のパフォーマンスが相対的に低いということは今後リバウンドが期待できるかもしれませんが、上記を総合すると米国だけでなくグローバルに分散することにそれほど大きなメリットはないと思われます。

今後、米国以外のリート市場の時価総額が大きくなり、米国リートの比率が50%程度まで低下すれば分散するメリットが出てくると思われます。

当面は、グローバルリートではなく、米国リートに投資しておけば良いでしょう。

- 米国リートのポイントはこちら:新光US-REITオープン(ゼウス)/米国リートの投資環境・最新の見通し