2018年12月19日に超大型IPOとして話題となったソフトバンク(9434)。

公募価格の1,500円を一度も上回ることなく低迷しています。

ちなみに売出しをした親会社の「ソフトバンクG(9984)」は2018年12月19日の8,184円から2019年3月26日の10,615円まで約30%の上昇となっています。

割高なソフトバンク(9434)の公募価格のせいで多くの投資家が損失を抱えた一方、ソフトバンクG(9984)のみが利益を享受した形です。

2019年3月26日現在、上場来高値は上場初日の1,464円です。

3月末配当の権利付き最終日であった2019年3月26日の終値は1,303円です。

大型IPO銘柄は上場後に指数組入れがあり、需給が良い環境が続きます。

加えてソフトバンク(9434)は高い配当利回りをアピールしているので3月末の配当権利取りも需給にとってプラスとなります。

ソフトバンク(9434)上場後の買い需要

- 2018年12月21日の大引け:FTSE(インデックス買い需要)

- 2019年1月8日の大引け:MSCI(インデックス買い需要)

- 2019年1月30日の大引け:TOPIX(インデックス買い需要)

- 2019年3月26日:3月末配当の権利付き最終日

2019年3月27日以降はソフトバンク(9434)固有の買い需要はなくなり、普通の株になりました。

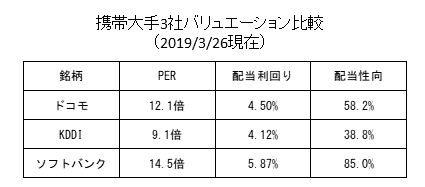

2018年3月26日時点の携帯大手3社のバリュエーション比較です。

これだけ下落しても、ソフトバンク(9434)は相対的に割安とは言えません。

配当利回りは高いですが、配当性向が高いので当たり前です。

KDDIが配当性向85%にすると配当利回りは9%以上になります。

上場前にも指摘しましたが、公募価格(IPO価格) 1,500円は高すぎました。

携帯国内3位なのに時価総額は2位というのは無理がありました。

現在は株価の下落により3位となっています。

今後はソフトバンクG(9984)の出資先と国内で作る合弁会社を大きく育てることができるか注目です。

WeWorkなどソフトバンク・ビジョン・ファンドの出資先企業と提携し、日本国内のビジネスは「出資先企業とソフトバンク(9434)の合弁会社」を作ってサービスを展開する方針です。

これらが成功し、国内携帯シェアの獲得にまでつながれば株価も見直されるでしょう。

逆にリスク要因としては、政府がプレッシャーをかける料金引き下げや日本の人口減があげられます。

現在、高齢者は携帯電話(スマホ)を利用しておらず、若年層が携帯電話(スマホ)を使い始める年齢がどんどん低くなっているので、あと10年位は携帯電話の利用者数は減少しないと思いますが、その後はどこかで減少に転じるはずです。

今後の人口減少は加速度的に進んで行きます。

- 関連記事はこちら:1年間で総人口27万人減少/移民18万人増でも自然減44.8万人

これらを考慮すると、よほど効果的な施策を実現していかないとソフトバンクはもちろん、携帯3社は高いバリュエーションまで評価される可能性は低いでしょう。

最後に、証券業界の発展の為には「親子上場の抑制」や「公募価格の適正化」を証券会社が高い意識で進めていくべきです。

また、IPO件数を競い無意味な上場銘柄を増やす事もやめた方が良いです。