日銀債務超過は円安・高インフレ率・国債下落(金利上昇)・株安のスパイラルを招く可能性

日銀ETFが量的金融緩和の一環で購入している日本株(ETF)の残高は24兆円を超えています。

- 日銀の日本株(ETF)残高についての詳細はこちらを参照しください:日銀の国債・株式(ETF)・J-REIT買入れ状況(2019年1月)/さすがに限界? - ファイナンシャルスター

日銀が保有する日本株(ETF)の簿価(損益分岐点)はTOPIXで1350ポイントと黒田総裁は質疑で答えています。

日経平均ベースの簿価(損益分岐点)は17900円前後ということになります。

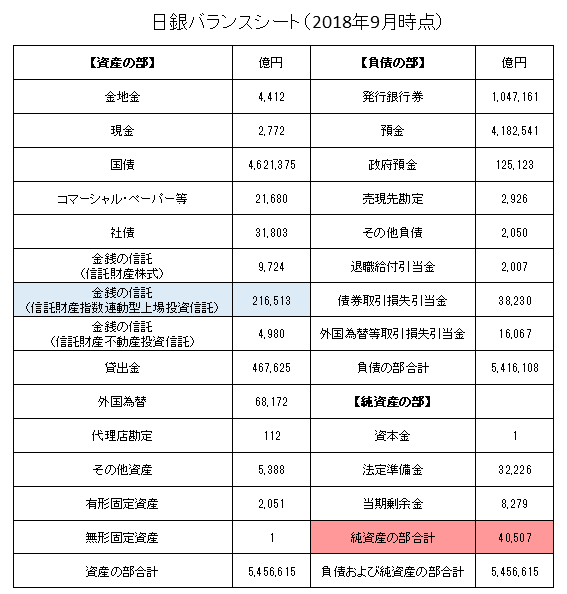

こちらは2018年9月30日時点の日銀のバランスシートです。

日本株(ETF)は青色の「金銭の信託(信託財産指数連動型上場投資信託)」で2018/9/30時点では21.6兆円で、現在は24兆円まで拡大しています。

一方、日銀の自己資本は赤色の「純資産の部合計」で4兆円しかありません。

日経平均が簿価の17,900円になると残高はちょうど20兆円になります。

そこから20%以上下落すると日銀の自己資本4兆円がなくなり債務超過となる計算です。

日経平均で17,900円の20%下ですので14,300円です。

日経平均が14,300円を下回ると日銀が債務超過となります。

そのような事態になると、一般的には円の信認は低下し大幅な円安となります。

円安のレベルも通常考えられる1ドル=120円・130円といった水準ではなく、1ドル=200円、300円といったイメージです。

それだけ円安になると輸入物・エネルギー等の上昇でインフレ率が上昇し、それに伴い国内金利も上昇することになります。

日銀は日本国債を発行残高の半分以上である470兆円も保有しています。

金利が上昇すると債券価格の下落により、債務超過の額がさらに拡大することになります。

同時に、日銀が保有する国債を市場で売却する可能性も意識され、国債が一段と売られ金利が上昇することになります。

所得は今と変わらないまま、インフレ率と金利が大きく上昇するので国内景気は悪化します。

輸出企業は円安効果で利益が増加しますが、内需系の企業ではこれまで経験したことがないくらいのショックとなります。

日本株全体でもかなりのマイナスになると思われます。

まさに負のスパイラルです。

ある程度想定できるマーケットのイメージとしてはこのような感じでしょうか。

- 1ドル=200円

- インフレ率3%

- 10年国債利回り5%

- 日経平均10,000円

日銀が債務超過になるとすぐにこのような状況になる保証はありません。

逆に債務超過になる前にこのような状況になる可能性もあります。

いずれにしてもリスク要因として覚えておく必要はありそうです。

円安と株安は同時に起こりうるのか?

一般的に、円安になると日本株は上昇すると言われています。

ただし、これは全ての日本株が上昇するというわけではなく、輸出関連企業のみの話です。

日本の上場企業は時価総額上位に自動車・電機など輸出関連企業が多い為、そのように言われているだけです。

実際、通常の円安であれば金利上昇などのマイナス要因は発生しないので日本株全体でもプラスになります。

しかし、上記のような極端な円安の場合は、金利上昇・景気悪化なども同時に発生するのでそうはいきません。

1ドル=200円・300円の円安になった場合、輸出関連企業のみが大きな恩恵を受け、マーケットは2極化することになります。

もちろん、輸出関連企業でも日本国内か100%輸出という企業はほとんど存在しないので、日本国内が低迷する分のマイナスは影響を受けます。

そして、それ以外の企業は国内景気悪化の影響をモロに受け、大きく業績が悪化することになります。

その為、円安のプラス面を考慮しても、日本株全体ではかなりのマイナスになると想定されます。

銀行は与信費用が増加し金融不安へ

日銀の債務超過による円安・高インフレ・国債下落(金利上昇)・株安は大手銀行にどのような影響を及ぼすか考えてみます。

銀行がダメージを受けると金融不安で景気がさらに悪化してしまう可能性があります。

まず、円安はプラス要因です。

メガバンクは海外ビジネスを積極的に拡大しています。

業務粗利ベースで海外ビジネスが30%を占める水準まで拡大しています。

決算では海外子会社の出資金に対する為替換算調整勘定でかなり大きな利益が出ることになります。

次に,金利の上昇は中長期的には利ザヤ改善でプラスになりますが、短期的には保有債券の下落がマイナス要因です。

ただし、過去数年でメガバンクは債券の保有を大幅に減らし、デュレーションも短期化しています。

例えば三井住友FGの国内債券保有金額は約10兆円でデュレーションは約3年です。

仮に金利が5%上昇しても債券価格下落による評価損は1.5兆円です。

これくらいであれば円安効果とちょうど相殺できる水準です。

株安については、三井住友FGで1.5兆円の保有があり、日経平均が10,000円割れの水準となると数千億円単位で評価損を抱えることになります。

また、国内景気悪化と高金利により企業や個人の破綻が大幅に増えることで与信コストが急拡大すると思われます。

- 住宅ローンを変動金利で借りている人も一発アウトです:住宅ローン金利のシミュレーション / 悪い金利上昇も想定すべき - ファイナンシャルスター

これは予想が難しいですがメガバンクでは与信コストが数兆円規模になる可能性もあり、これが要因で銀行株は下落するとともに、金融不安が発生する可能性もあります。

さらに、地方銀行はメガバンクと比較して海外業務が少ないことから、マイナスの影響はより大きくなると想定されます。

これらが問題視されると更なる負のスパイラル突入となる可能性があります。

極論すると、「日銀の債務超過⇒金融不安⇒日本の財政不安」まで行ってしまうかもしれません。

そうなると1ドル=200円、インフレ率3%、10年国債利回り5%、日経平均10,000ではすみません。

- 1ドル=800円

- 10年国債利回り20%

- 日経平均3,000円

これは想像したくないです。

日銀ショックと呼ばれる日が来ないことを祈ります。

外貨はリスクヘッジとなる、それでもだめなら金(GOLD)

純粋に外貨は円安メリットを享受できるのでプラスとなります。

上記のパターンを想定した場合、これが最もシンプルで効果的なリスクヘッジ手法です。

具体的には米ドル債や米ドルMMFのような商品です。

外貨預金はペイオフ対象外ですので預ける銀行によってはリスクがあります。

上記のような環境では金融不安が発生する可能性があるので、外貨預金は避けた方が賢明です。

高格付けの米ドル債と米ドルMMFが基本です。

- 米ドルMMFと外貨預金についての比較はこちら:米ドルMMFと米ドル預金の比較 - ファイナンシャルスター

また、米ドルの信認すら問題になる時は金(GOLD)でリスクヘッジをするべきです。