モーゲージREITとは

REIT (リート)には大きく分けて「エクイティREIT」と「モーゲージREIT」が存在します。(もう少し細かく分類するとエクイティREITとモーゲージREITの中間であるハイブリッドREITや優先株のREIT版である優先REITなども存在します)

日本のJ-REITにはモーゲージREITはなく、全銘柄がエクイティREITとなっていますが、米国REITにはモーゲージREITが数銘柄存在します。

モーゲージREITは比較的時価総額が小さい銘柄が多く、米国REITの時価総額に占める割合は10%以下となっています。

モーゲージREITはエクイティREITのように実物不動産に投資するのではなく、不動産向け融資(ローン)に投資をします。

具体的にはモーゲージ(不動産担保ローン)やモーゲージをパッケージしたMBS(RMBS・CMBS)に投資を行います。

- MBSについてはこちらを参照:CMBSの仕組みとポイントを分かりやすく説明

また、エクイティREITと同様にモーゲージREITもレバレッジを活用します。

言い換えると、BDC(ビジネス・ディベロップメント・カンパニーズ)のREIT版とも言えます。

- BDCについての詳細はこちらを参照:ミューズニッチ米国BDCファンド/BDCの投資環境

つまり、モーゲージREITは不動産投資というよりも債券投資に近い性格となります。

次にモーゲージREITのメリット・デメリットを掲載します。

モーゲージREITのメリット

- 高い分配金利回り

- 投資対象が実物不動産ではなく、不動産向け融資(ローン)であるため、ボラティリティが低い

- 不動産価格が下落した場合でも直接的に影響を受けない

- 投資対象の安定性が高いことから高いレバレッジを活用しやすい

モーゲージREITのデメリット

- 不動産価格の値上がり益が享受できない

- 時価総額の小さい銘柄が多く、流動性が低い

- 高いレバレッジを活用している銘柄は何らかのショック時に大きく下落する可能性

モーゲージREITのチャートを紹介

次にモーゲージREITの個別銘柄のチャートを2つ紹介します。

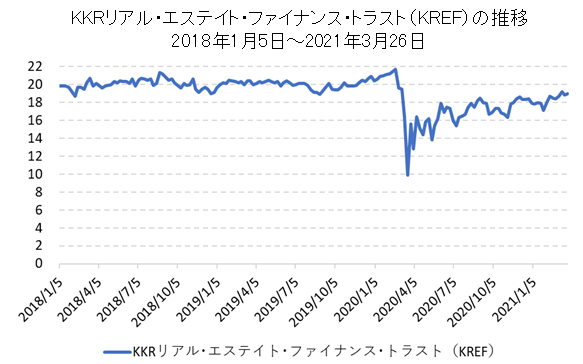

KKRリアル・エステイト・ファイナンス・トラスト(KREF)【一般的なモーゲージREITの例】

まずはモーゲージREITの一般的な銘柄例として「KKRリアル・エステイト・ファイナンス・トラスト(KKR Real Estate Finance Trust Inc)【KREF】」のチャートを掲載します。

通常のマーケット環境では価格が横ばいになっているのが分かります。(債券に近いモーゲージREITの特徴です)

2019年後半~2020年前半に価格がやや上昇していますが、これは不動産価格の影響よりも金利低下が大きく影響しています。

2020年2月~3月にかけてコロナショックで大きく下落した後、ある程度リバウンドしています。

コロナショック後のリバウンドに関しては米国のエクイティREITと同じような動きとなっています。

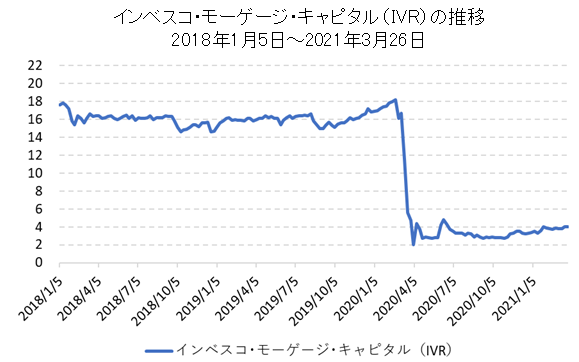

インベスコ・モーゲージ・キャピタル(IVR)【コロナショック時に追証発生で低迷が続くモーゲージREITの例】

次にコロナショック後に大きく下落したまま、ほとんどリバウンドしていない「インベスコ・モーゲージ・キャピタル(Invesco Mortgage Capital Inc)【IVR】」のチャートを掲載します。

コロナショック前は上記のKKRリアル・エステイト・ファイナンス・トラスト(KREF)等と同じような動きとなっていますが、コロナショック後の戻りが悪いのが確認できます。

インベスコ・モーゲージ・キャピタル(IVR)は元々高いレバレッジを活用していましたが、コロナショック時に借入先の金融機関から求められた追証(追加担保)を差し入れることができず、ローンの借り換えができなくなりました。

2019年末時点でLTV(借入比率)が80%を超えており、投資対象のMBSのうち18%が政府保証がないCMBSとなっていました。

ローンの借り換えができないことで、保有しているMBSをディスカウント価格で売却したり、資金繰り確保のための分配金の引き下げを行いました。

これにより、株価は大きく下落したままとなっています。

資産の一部を売却していることから以前のような水準に戻ることは難しい状況です。

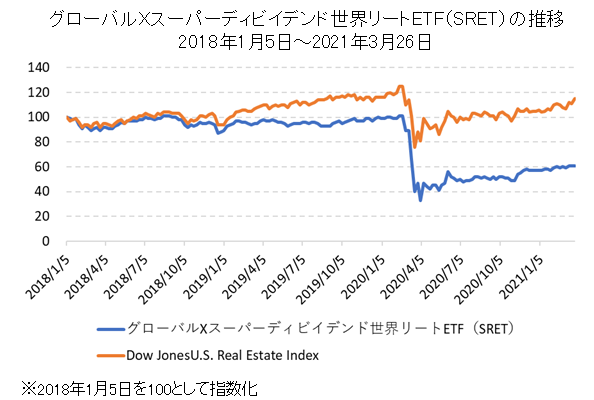

グローバルXスーパーディビイデンド世界リートETF(SRET)の紹介

最後にモーゲージREITへの投資比率が高い「グローバルXスーパーディビイデンド世界リートETF(SRET)」というETFを紹介します。

名前の通り、分配金に着目したグローバルリートETFです。

分配金利回りの高いREIT30銘柄に投資します。

2020年12月末時点でモーゲージREITを約40%保有しています。

コロナショック前の2020年1月末時点ではモーゲージREITを64%保有していました。

上記で紹介したインベスコ・モーゲージ・キャピタル(IVR)のように減配したモーゲージREITが複数発生したことから、ポートフォリに占めるモーゲージREITの比率が低下しました。

下記は「グローバルXスーパーディビイデンド世界リートETF(SRET)」と米国リートの代表的な指数である「Dow Jones U.S. Real Estate Index」の比較チャートです。

上記チャートは共に分配金を除いた価格指数です。

2019年1月~2020年1月までは米国リート指数が約20%上昇したのに対し、「グローバルXスーパーディビイデンド世界リートETF(SRET)」ははぼ横ばいです。(ただし、SRETの方が分配金は高いのでトータルリターンではもう少し差が縮まります)

コロナショック発生後は、上記で紹介したモーゲージREITの影響が大きく、米国リート指数と比較して大きく下落し、その後のリバウンドは小さいものになっています。

このように「グローバルXスーパーディビイデンド世界リートETF(SRET)」は利回りは魅力かもしれまんが、十分に理解して投資すべきです。

米国REITの関連ページ

米国REITに関連するメインサイトのコンテンツを紹介します。