金利上昇局面でも米国リートは上昇

金利上昇は直接的にはREITにとってマイナス要因と言われます。

REITは借入を活用して不動産を所有しており、現在、J-REITのLTV(ローン・トュー・バリュー、借入比率)は平均で約47%となっています。

つまり、保有不動産の約半分を銀行ローンや投資法人債で資金調達していることになります。

金利が上昇するとこれらの資金調達コストが上昇することでキャッシュフローが減少するためマイナス要因と言われます。

しかし、日本のJ-REITは利上げ局面を経験したことがありませんが、米国REITの例で説明すると2004年~2006年の利上げ局面では米国リートは大幅に上昇しました。

また、2015年12月から始まった今回の利上げ局面でも右肩上がりの上昇となっています。(分配金込み指数では、現在は過去最高値水準です)

- 米国リートの長期推移はこちら:米国リート/ケースシラー住宅価格指数/10年国債利回り長期推移(チャート・変動要因) - ファイナンシャルスター

金利が上昇するということは景気や不動産市況が良く、トータルで考えればREITにとってマイナスではないということになります。

ただし、米国の過去2回の利上げ局面では利上げ開始の数ヶ月前に10%~15%前後の調整をして、その後上昇しています。

金融引締めの雰囲気が出てくるとイメージで売られるようです。

結果的にはその利上げ前の調整が良い買いのタイミングになりました。

J-REITは本格的な利上げ局面というのは経験していませんが、仕組みは米国とほぼ同じであるため、今後、日銀が利上げを開始しても本質的には悪い話ではありません。

米国のように調整があればそこは買い場になる可能性もあります。

J-REITの借入は長期固定化が進んでいる

さらにJ-REITの各銘柄は現在の超低金利を上手く活用して調達の条件をどんどん良くしています。

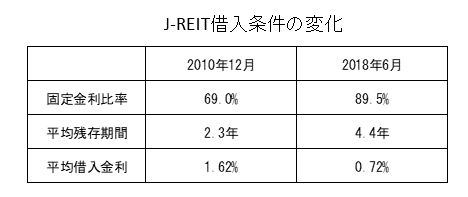

2010年12月と2018年6月のJ-REITの平均借入条件の比較です。

将来の金利上昇に備えて

①固定金利の割合を増加(69%→89.5%)

②平均残存期間を長期化(2.3年→4.4年)

しているにもかかわらず

③借入金利は大幅に低下(1.62%→0.72%)

してます。

よって日銀が利上げしても直ぐには影響が出ないように着々と準備が進んでいます。

また、将来的に日銀が利上げを行うことができるような環境になれば、今よりもJ-REITはかなり上昇しているでしょう。

唯一の気がかりな点は、過去2回の世界的なショック(2000年前後のITバブル崩壊、2008年のリーマンショック)は日銀が利上げをした後に起きていることです。

2回とも米国・英国・欧州の各中央銀行(FRB・BOE・ECB)が先に利上げを行い、主要先進国では最後に日銀が利上げを行いました。

これが変にアノマリーのようにならないことを祈るばかりです。

ちなみに現在は米国と英国が利上げを開始しており、今後、欧州(ECB)も利上げを模索しています。

日銀はその後になると思われますが、ショックが起こらないことを期待します。