運用資産残高が増えてからパフォーマンスがいまいちだった「ひふみ投信」ですが、コロナショックの混乱の中、パフォーマンスが復活しています。

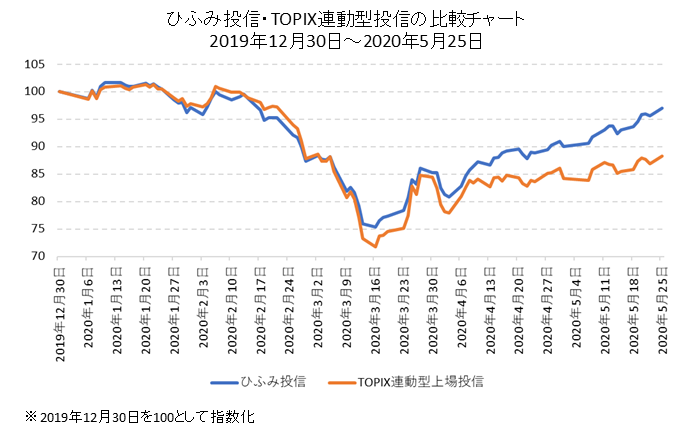

下記は「ひふみ投信」と「TOPIX連動型投信(ETF)」の年初来比較チャートです。

2020年3月以降、TOPIXに対する相対パフォーマンスが向上しているのが分かります。

直近、日本株がピークをつけた2020年1月20日と2020年5月25日の騰落率は下記の通りです。

2020年1月20日~2020年5月25日の騰落率

- ひふみ投信:-4.4%

- TOPIX連動型投信(ETF):-12.8%

あともう少し日本株が上昇すると「ひふみ投信」は全投資家が利食いの状態になります。

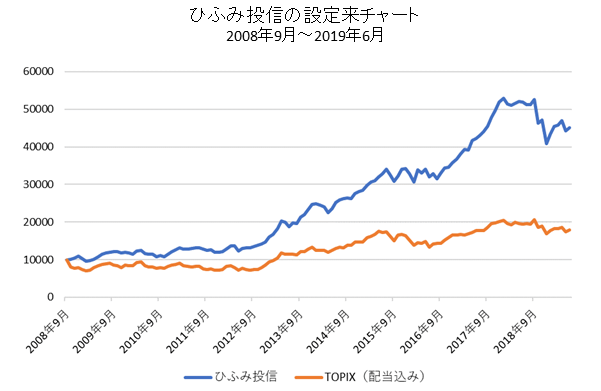

「ひふみ投信」は元々高いパフォーマンスに定評がありましたが、運用資産残高が急増した影響で、2018年1月~2019年6月のパフォーマンスはTOPIXを下回る実績となっていました。

-

「ひふみ投信」も残高増には勝てず、パフォーマンス悪化【2018年~2019年】

続きを見る

これまでも多くの人気ファンドが「高パフォーマンス → 運用資産残高増加 → パフォーマンス悪化」により消えていきましたが、ひふみ投信はここへ来て復活しました。

パフォーマンスが復活した要因は新型コロナウイルス発生直後から思い切ったアロケーションの変更を行ったことが功を奏したようです。

パフォーマンス復活のポイントは2つで「現金比率の引き上げ」と「コロナ関連銘柄への集中投資」です。

まず、世界的に株価の暴落が始まったのが2020年2月20日頃ですが、この直前に現金比率を高めています。

1月末時点では0.7%しかなかった現金比率は2月20日までに約30%まで上昇しています。(実際には2月13日~2月20日の間に現金化したとインタビューで答えています)

当時のマザーファンドの規模は約7000億円でしたので、1週間で約2,000億円も現金化したことになります。

この決断はなかなかできるものではありません。

そして、現金化と同時に米国株のドミノピザとZOOMを買い入れ、ファンドの組み入れ銘柄1位・2位にしています。

ひふみ投信は以前から運用資産の10%前後を外国株に投資しており、Amazonが組み入れ1位だったこともあります。

ドミノピザとZOOMは足元のロックダウンによる生活環境の変化で恩恵を受ける銘柄(コロナ関連銘柄)ですが、特にZOOMは2月時点でもかなり上昇した後でした。

それでも大量に買い付けできるのは藤野さん(社長兼最高投資責任者)のセンスによるものです。

この辺の嗅覚は昔から本当に凄いというしかありません。

ZOOMはすでに大部分を売却しているようですが、パフォーマンスの向上に大きく寄与したものと思われます。

ひふみ投信シリーズは直販の「ひふみ投信」、金融機関経由の「ひふみプラス」、確定拠出型年金向けの「ひふみ年金」があり、同じマザーファンドで運用されています。

長期投資を行う上で、今回のひふみ投信のように株式市場の下落を予想して現金比率を高め、資産を守ってくれる商品は大変ありがたい存在です。

しかし、これは誰でもできる技ではありません。

いわゆる「ベーダコントロール(マーケットリスクのコントロール)」は一番難しいといっても過言ではありません。

もちろん、ひふみ投信も毎回必ず当たるわけではありませんが、過去の実績を見ても、長期的に成功する確率は高いと思われます。

日本人に投資が根付くためには資産を守りながら長期的に大きく上昇するファンドがいくつも出てくる必要があります。

日本株だけでなくグローバル株に投資するファンドも必要です。

レオス・キャピタルワークスも昨年、ひふみ投信の世界株版である「ひふみワールド」を設定しています。

日本株同様にこちらも成功してもらいたいものです。

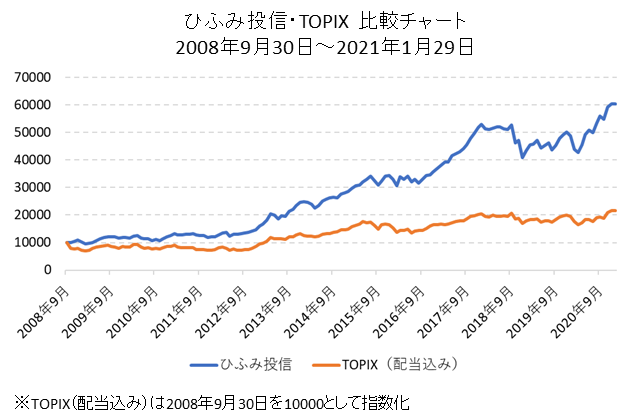

「ひふみ投信」の2021年1月時点の状況はこちら!

-

ひふみ投信は基準価格6万円超・残高6,000億円超のスーパーファンド

続きを見る