まさに金あまりの産物です。

というよりも値付け(利回り・スプレッド)がおかしいです。

2019年5月下旬に日本で初のハイイールド債が発行されることになりました。

アイフルの円建て1.5年債で利回りは1%程度になる予定です。

格付けはR&I(格付投資情報センター)でBB-、JCR(日本格付研究所)でBBです。

日本ではこれまで、BB格以下の非投資適格での社債の発行は行われてきませんでした。

しいて言えば、ソフトバンクの米ドル債とユーロ債がS&P・ムーディーズでBB+で、国内でも多く取引されています。

ちなみにソフトバンクの場合、外貨建て社債は海外の格付会社でBB+ですが、円建て社債は国内の格付会社でA−を付与され取引されています。

ここで覚えておいていただきたいのはS&P・ムーディーズなど海外の格付会社とR&I・JCRなど国内の格付会社では格付けの基準が異なるということです。

S&P・ムーディーズなど海外の格付会社の方が厳しく、国内の格付会社は甘めです。

ソフトバンクの場合、BB+とA−ですので4ノッチも異なります。

当たり前ですが、グローバルスタンダードなのはS&P・ムーディーズです。

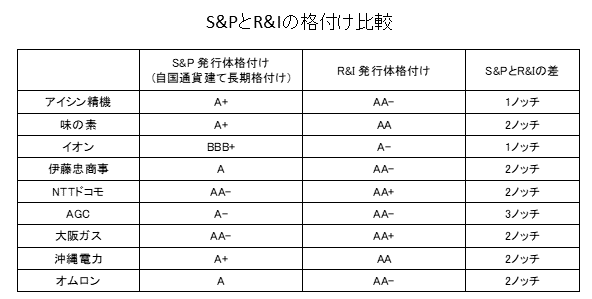

ソフトバンクのみの事例では偶然かもしれませんので、S&PとR&Iのデータで比較してみます。

S&Pが格付けする日本企業の一覧の中から「ア」~「オ」で始まる企業をピックアップし、R&Iと比較可能な企業を選択しました。

共に円建て長期債の発行体格付けです。

ご覧の通り、1ノッチ~3ノッチ違うことが分かります。

平均2ノッチの差といったところでしょうか。

そうするとアイフル債はR&IでBB−ですので、S&Pの基準にするとB(シングルBフラット)ということになります。

ちなみに現在、米ドル建てハイイールド債のB格のスプレッドはインデックスベース(ICE BofAML US Corporate Index、4/12時点)で3.93%あります。

ベース金利を加えた利回りは6.49%もあります。

BB格でもスプレッド2.13%、利回り4.69%です。

これに対してアイフル債は1%前後(ゼロ金利の為、スプレッドも1%前後)しかありません。

「ICE BofAML US Corporate Index」の想定される残存期間は4年~5年程度に対し、アイフル債は1.5年と短いですが、それを考慮しても利回りが低すぎます。

投資適格級の社債でもそうですが、日本の債券はリスクに見合ったリターンを受取っているとは言えません。

(日本の)銀行の貸出も同じです。

つぶれないと思うところにのみ融資を行い、その代わりスプレッドはごく僅かしかとらない。

本来は米国のように信用リスクを分析し、デフォルトすることを前提に、デフォルト率に見合ったスプレッドを取ることが必要です。

日本の場合、これまでデフォルトしない前提での発行しかしてこなかったところに、急に国内格付でハイイールド債はやや無理があります。

S&PのB(シングルBフラット)ですと、それなりにデフォルトする可能性はあります。

ただ、これまでもR&I・JCRでBBB−やBBBの発行はいくつもありました。

それらもS&P・ムーディーズの基準ではBB格でハイイールド債(非投資適格)だったということになります。

そういう意味では、大きな壁を超えてしまったというよりも、金あまりの影響で少しリスクを多めに取りに行っただけとも言えます。

いずれにしても、日本でもそれなりにデフォルトリスクがある債券が出回る時代になってきましたので、スプレッドや利回りのプライシング(値付け)はしっかり行って欲しいところです。

アイフル債は1.5年という短期を考慮しても2%以上のスプレッド(利回り)がないと理論的に投資できません。

今後このような債券が増えた場合、今の条件では中長期で分散投資をしても理論的に負けてしまいます。

- 米国のハイイールド債についてはこちらを参考にしてください:フィデリティ・USハイ・イールド・ファンド/米国ハイイールド債の投資環境