少し前にメインサイトの方でクレジット関連の代表的な債券である米国ハイイールド債、新興国国債、投資適格社債が歴史的に高い水準(利回りは歴史的に低い水準)にあるという内容の記事を書きました。

同様に欧州の金融機関が発行するCoCo債もやや割高な水準のようです。

同じクレジット商品の中でCoCo債は比較的新しい債券です。

バーゼルII対応のハイブリッド証券は昔から存在しますが、バーゼルⅢ対応型のいわゆるCoCo債と呼ばれるものは2010年頃から発行が始まり、日本国内でCoCo債に投資する投資信託が発売され始めたのは2014年頃からです。

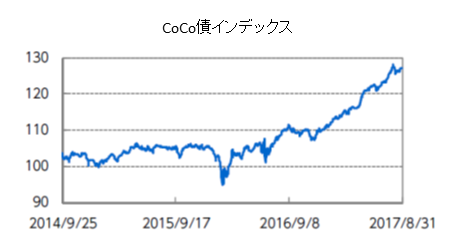

下記にCoCo債インデックスの推移を掲載します。

- CoCo債インデックス:BofAメリルリンチ・コンティンジェント・キャピタル・インデックス

- 出所:ニッセイ世界ハイブリッド証券戦略ファンド(ニッセイアセット)月次レポートより

チャートにもあるように2016年の前半に指数で10%前後の下落となっています。

これはドイツ銀行のCoCo債が利払いをスキップする可能性が取り沙汰され、ドイツ銀行のCoCo債が大きく下落したことが要因です。

ちなみにドイツ銀行のCoCo債(米ドル建て・クーポン7.25%)は2016年1月頃は100前後で取引されていましたが、2016年3月には一時期75前後まで下落しました。

この時は直接的には問題となっていないBNPパリバなどのCoCo債も若干、連れ安しました。

そのショックも2016年後半には落ち着き、その後CoCo債は大きく上昇しています。

BofAメリルリンチ・コンティンジェント・キャピタル・インデックスの期限前償還を考慮した利回り(イールド・トゥ・ワースト:Yield To Worst)は2017年9月末時点で4.7%まで低下しています。

2016年9月頃までは6%~7%の水準でしたのでかなりスプレッドがタイトニングしています。

上記のドイツ銀行のCoCo債も75まで下落した後は大きくリバウンドして2017年9月末現在で105とオーバーパーの状態になっています。

ハイイールド債や新興国国債と同様にCoCo債もかなりのレベルまで上昇(利回りは低下)しているようです。

ちなみに投資信託の月次レポート等をみると最終利回りとして4.7%よりかなり高いレート(例えば6.5%など)になっている場合がありますが、これは期限前償還を考慮していないケースもありますので注意が必要です。

格付けの低いCoCo債を多く組み入れている可能性もありますが、インデックスより1%以上高い場合は、おそらくイールド・トゥ・ワーストではなく期限前償還を考慮していない最終利回りを掲載している可能性があります。