日本株のアクティブファンドで今、最も人気があるのが「ひふみ投信」です。

独立系運用会社のレオス・キャピタルワークスが運用を行っております。

当社の社長であり最高投資責任者である藤野英人氏はノムラアセット、ジャーディンフレミング、ゴールドマンサックスアセット出身で中小型株のファンドマネージャーとして著名な人物です。

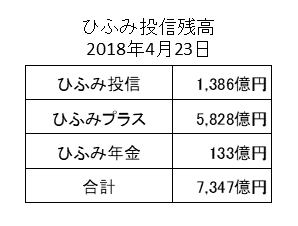

同じマザーファンドに投資する3つのファンドが存在します。

- レオス・キャピタルワークスによる直販の「ひふみ投信」

- 銀行や証券会社経由での販売の「ひふみプラス」

- 確定拠出年金制度向けの「ひふみ年金」

同一マザーファンドですので、パフォーマンスは同一で、3ファンドの違いはコストが異なる点のみとなります。

ちなみに運用資産残高は順調に増加しており、下記の通りです。

パフォーマンスも好調で、ひふみ投信を例にとると、設定日(2008年9月30日)から2018年3月末まで9.5年で10,000円が51,005円と5倍以上となっています。

この間、TOPIXは約1.9倍ですので良いパフォーマンスと言えます。

ひふみ投信は日本株のアクティブファンドといって問題ないと思いますが、厳密には外国株にも投資しています。

規定上は特に制限を設けておらず、昨年、藤野氏も10%程度まで高めたいと公表していました。

2018年3月末時点で8.6%保有しています。

全体の組み入れ上位をみても1位アマゾン、2位ビザ、4位マイクロソフトと米国株が上位を占めています。

もともと、ひふみ投信はあくまで「日本株の成長を取っていくファンドだが、日本に魅力的な株がない場合、外国株に投資する」というコンセプトでスタートしています。

少なくともここまでは外国株に投資したことはリターンにプラス寄与したと思われます。

あまり、外国株を増やし過ぎるとコンセプトから外れてしまいますが、10%前後であれば良いのではないでしょうか。

また、月次レポートに掲載されていますが、「アクティブシェア」という指標があり、ポートフォリオがベンチマークとどれくらい異なっているかを表します。

0%~100%で表現され、100%に近いとベンチマークと異なるポートフォリオになっていることを表します。

ひふみ投信は2018年3月末時点で対TOPIXに対するアクティブシェアが92.7%となっています。

ひふみ投信はベンチマークを作用しておらず、TOPIXはあくまで参考指数ですが、独自の銘柄で勝負していることが分かります。

コストも低く、アクティブリスクもとった運用で実際にパフォーマンスも上げており、理想的なファンドです。

それにより資金を集めているのでしょうが、ここから考えられるリスクとして、この運用資産残高の増加によるパフォーマンスの悪化が考えられます。

日本株に限らず、どのような資産クラスのファンドでも運用資産残高が大きくなりすぎるとパフォーマンスが一気に悪くなるケースがあるので注意が必要です。

- 投信の運用資産残高の増加によるパフォーマンスの悪化についてはこちら:ETFが拡大することでアクティブファンドにチャンス到来 / ただし運用残高の急増には注意 - ファイナンシャルスター

この残高でどれくらいのパフォーマンスが出せるか注目して見ていきたいと思います。