個人の投信保有は実は増えていない

よく、日本の公募投資の残高が大きく増加しているとの記事を目にします。

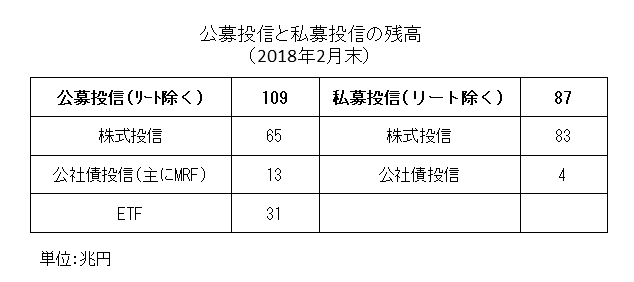

確かに公募投信(リートを除く)という範囲ではリーマンショック前のピークである2007年の80兆円を超え、2018年2月時点では109兆円まで増加しています。

しかし、これには大きなカラクリがあります。

上記の表の通り、現在の109兆円の公募投信(リートを除く)の内、31兆円がETF、13兆円がMRF等です。

純粋な公募株式投信は65兆円と2007年末の63兆円からほとんど増えていません。

ちなみにETFは2007年末の4兆円から31兆円まで大幅に増加しています。

しかし、ETFの31兆円の内、24兆円が日銀が量的金融緩和で買付けた分で、残りの7兆円も大半が金融機関をはじめとする機関投資家が保有していると思われます。

よって、NISA等で個人が投信に目を向け始めていると言われていますが、それ程でもないようです。

もう少し公募投信のコストを下げるか、ETFを積極的にマーケティングしないと個人マネーを引き付けることは難しいと思います。

銀行の投信保有は異常に増えている

ー方、主に金融機関が投資する私募投信の残高はリーマンショック前のピーク時と比較しても大幅に増加しています。

2007年の40兆円から2018年2月は87兆円まで増加しています。

マイナス金利による運用難に喘ぐ銀行などが積極的に投資しています。

私募ファンドは適格機関投資家私募(プロ私募)と少人数私募がありますが、残高としてはほぼ大半が適格機関投資家私募(プロ私募)と思われます。

銀行など適格機関投資家でも公募投信を買うことは可能ですが、一般的にはコストの高い公募投信は買わず、シンプルな日本株ファンドなどでも適格機関投資家私募(プロ私募)ファンドを設定して購入します。

また、銀行がETFより私募投信に多く投資するのは売買益が出た場合、私募投信は業務純益にカウントされるためです。

ETFの売却益は株式と同様、業務純益にはカウントされません。

おかしな話ですが、日本株で運用する私募投信でキャピタルゲインが出た場合でも業務純益としてカウントされます。

銀行はJ-REITにも多く投資していますが、これも売買益が業務純益にカウントされるからです。

よって銀行の余剰資金運用はインカムゲインもキャピタルゲインも業務純益にカウントできる「債券」「投信」「J-REIT」がメインになっています。

しかし、リーマンショックの際も投信やJ-REITへの投資で大きな損失を出した銀行がいくつもあり、問題になりました。

それにも関わらず、当時の2倍以上の残高まで私募投信の残高が増えていることはかなり危険な状況ではないでしょうか。

銀行の運用では私募投信以外のJ-REITや私募REITの残高もかなり増加しています。

金融不安を未然に防ぐためにも金融庁はもう少し銀行の投資について規制すべきではないでしょうか。

融資先がなく余った資金を安易に投資するのは銀行業務としておかしいと感じます。

債券以外の有価証券運用は規制すべきだと思います。

もしくは少なくともREITや株式投信の売却益は業務純益にカウントしないような改正が必要です。