米国長期金利の低下が止まりません。

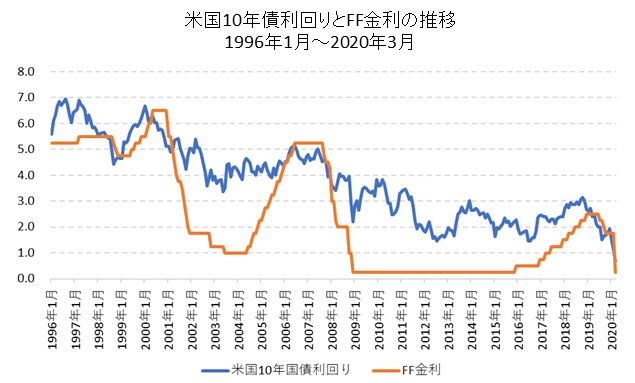

10年国債利回りとFF金利の長期推移です。

10年米国債利回りは2020年3月9日に一時、0.3%前後まで低下しました。

1990年代後半は5%~7%前後、2000年代は3%~6%前後、2010年代は1.5%~3.5%前後での推移となり、2020年代に入っていきなり1%を割り込んできました。

上記チャートでは政策金利であるFF金利も併せて掲載しています。

2004年~2006年にFFレートを1%まで引き下げた際、10年国債利回りの下限は3.5%でした。

2010年代は比較的長い間、FF金利をゼロ金利としていましたが、この時の10年国債利回りの下限は1.4%でした。

そして今回はゼロ金利が始まったばかりですが、既に米国10年国債利回りが0.3%まで低下しています。(終値ベースでは0.5%前後)

FF金利との比較でも長期金利の低下トレンドは明らかです。

まさか米国の長期金利までマイナスになるのでしょうか?

一時期の日本もそうですが、欧州では10年債がマイナス金利になることも珍しくありません。

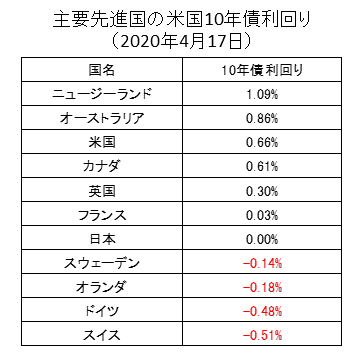

2020年4月17日時点の主要国の10年債利回りです。

米国の10年債利回りは0.66%ですが、主要先進国の中ではどちらかというと高い方です。

あのオーストラリアですら1%を下回っています。

本当にすごい世界です。

これを見ると米国10年債利回りがマイナスにならないとは必ずしも言えないと感じてきます。

一方、長期金利の低下トレンドは株式市場にとってはプラスに働いてきました。

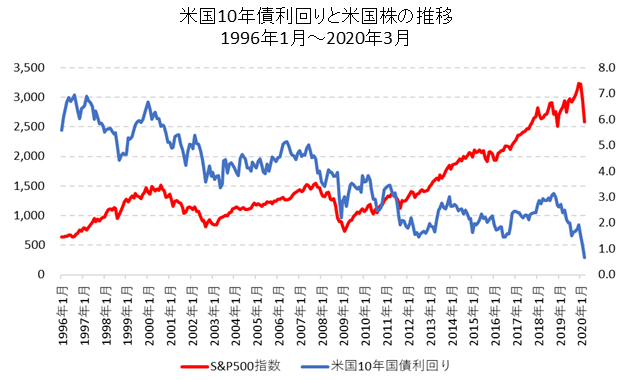

下記は米国株(S&P500指数)と10年米国債利回りの比較チャートです。

長期金利が右肩下がりになる一方、株価が右肩上がりで上昇しています。

「株価が上がると金利は上昇する」と聞いたことがあるような気がしますが。。。

でも確かに、株価が上昇するする場面では若干金利も上昇していますが、金利の上昇が株価の上昇に比べて小さくなっています。

そして、株価がピークを打った後、株価の大幅下落とともに金利も急低下しています。

その結果、金利は長期の低下トレンドになっています。

今後、米国の株式市場はこれまでのような金利低下による恩恵は限定的になるはずです。

仮に長期金利がマイナスになったとしても、最大で1%程度の金利低下しか見込めません。

しかし、家計の金融資産に占める株式比率が高い米国は何としても株価を上昇させたいと考えるでしょう。

株価の低迷はGDPの70%を占める個人消費にマイナスの影響を与えます。

金利低下がない今、考えられるのは「中央銀行(FRB)による株式買い入れ」と「ドル安誘導」くらいでしょうか。

「中央銀行(FRB)による株式買い入れ」はややハードルが高いため、当面、可能性が高いのが「ドル安誘導」です。

その結果、円高・ドル安になると日本株にとってマイナスとなります。

リーマンショック後の2009年~2011年と同じようなイメージです。

米国株が反発しても円高により日本株が低迷していました。

日米の実質金利と日米中央銀行のバランスシートをみても当時と同じような状況になりつつあるので注意が必要です。

最後に、主要先進国の長期金利がほぼゼロかマイナスというのは、明らかに正常な金融市場とは言えません。

また、中央銀行による資産買入れなど人為的な操作が日に日に大きくなっています。

マーケット原理が働かなくなった金融市場はどこかで大きな歪が来るかもしれません。