2019年10月現在、国内公募投信の中で最も分配金利回りが高い投信が「ブラジル株式ツインαファンド(毎月分配型)ツインα・コース」(T&Dアセットマネジメント)です。

2019年10月18日時点の基準価格が1,171円で毎月の分配金が65円です。

なんと分配金利回りは66.6%です。

このまま基準価格が横ばいで、現在の分配金を維持すると18ヶ月後には基準価格がほぼゼロになる計算です。

何ともすごい投信です。

今回、このファンドを紹介しようと思った理由は2つあります。

1つ目はこんなおかしな投信があったということを忘備録として記録しておくためです。

そして、2つ目はなんだかんだ言って高い分配金利回りを欲しいと思っている投資家はそれなりにいるといいうことを分かっていただくためです。

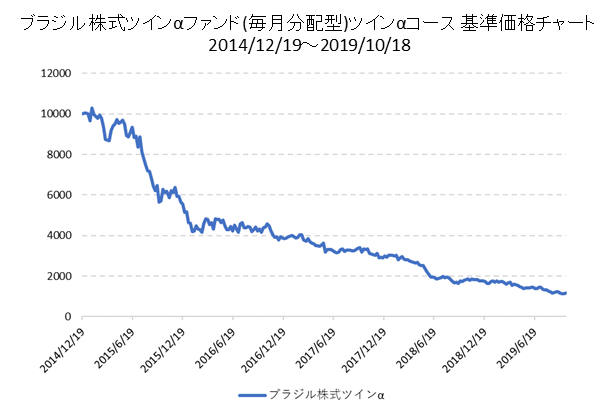

まず最初に当ファンドの設定来のパフォーマンスを掲載します。

設定日は2014年12月19日です。

まず、基準価格の推移です。

約5年で88%~89%のマイナスです。すごい下落率です。

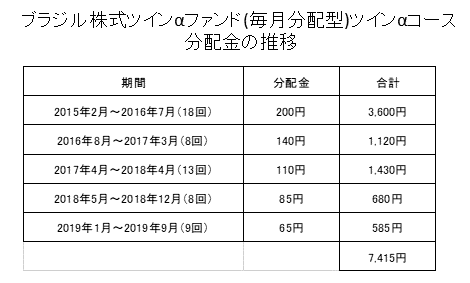

次に分配金の推移です。

分配金は設定来合計で7,415円も受取っています。

しかし、基準価格1,171円を加えても8,586円ですので、設定来のトータルでは14.1%のマイナスということになります。

ちなみに当ファンドはiシェアーズMSCIブラジルETFをベースに、ブラジル株のカバードコール(資産の50%部分)とドル円のカバードコール(資産の100%)をプラスした商品性となっています。

そして、カバードコールの行使価格は全て100%のようですので、結果としてブラジル株の値上がりの50%とドル円レートの円安方向の100%を放棄するかわりにオプションプレミアムを受取る形となります。

ちなみにこのようなカバードコール戦略は長期的にはほぼマイナスに作用します。(仕組債と同じくオプションの売りなのでトータルではマイナスになりやすくなります)

- カバードコール戦略の弊害についてはこちらに詳しく掲載しています:好配当グローバルREITプレミアム・ファンド通貨セレクトコース (トリプルストラテジー) - ファイナンシャルスター

実際、当ファンドの設定日(2014年12月19日)から2019年10月18日までiシェアーズMSCIブラジルETFを保有した場合のパフォーマンスは円ベースで+12.3%となっています。

カバードコールを行った結果、当ファンドは−14.1%になっているので、カバードコールのマイナス効果は約26%分あるということになります。

そして、運用がマイナスで推移する中、高い分配金を出し続けたことで基準価格が低くなっています。

おそらく、この商品の使命としては分配金を出し続けることにあると思いますので、どこかのタイミングで償還させるものと思われます。

しかし、本当にこの手のファンドは中々儲かりにくいと感じます。

ちなみに、当ファンドの販売会社はSBI証券、カブドットコム証券、東武証券、マネックス証券、楽天証券の5社でネット証券がメインです。

どこかの証券会社がセールスしたわけではないのに、現状でも運用資産残高が240億円もあります。(もしかするとSBI証券や楽天証券のIFAの方が販売したかもしれませんが・・・)

現在、公募投信残高トップのピクテグローバルインカム株式F(グロイン)でもそうですが、やはり分配金のニーズは高いと感じます。

金融庁による圧力で証券会社・運用会社は分配型投信を自粛していますが、もう少し柔軟に考えても良いと思います。

分配金についての誤認勧誘や高すぎる分配金利回りはいかがかと思いますが、頭ごなしにダメというのではなく、もう少し分配金にフォーカスした商品をラインアップしておくのも金融機関の戦略(付加価値)として必要だと思います。