2ヶ月前に日米実質金利の記事を掲載したばかりですが、少し環境が変わりそうですのでアップデートさせていただきます。

2ヶ月前の記事はこちらです。

ちなみに日米の実質金利差はドル円レートの動きに大きく影響を与えています。

特にドル円レートの短中期の推移においてはかなりの部分が日米実質金利差で説明できます。

日米実質金利差とドル円レートの推移はこちらを参照して下さい。

2ヶ月前の記事ではタイトルに「極端な円高はない」と付けさせていただきましたが、今回は「極端ではないが少し円高になるかも」としています。

変更の理由は日米実質金利差がかなり縮小し、今後も米国の利下げが確実視されているなかで、日米実質金利差の逆転まで視野に入ってきたからです。

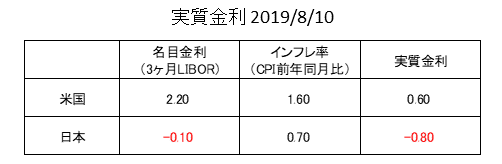

まず、2ヶ月前の2019年8月の日米実質金利のデータです。

米国の実質金利が+0.6%、日本の実質金利が-0.8%ですので日米実質金利差は1.4%ありました。

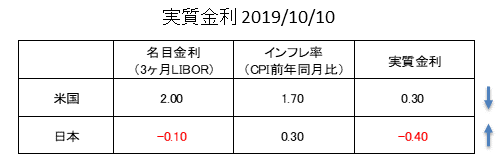

次に、2019年10月の日米実質金利のデータです。

米国の実質金利が+0.3%、日本の実質金利が-0.4%ですので日米実質金利差は0.7%まで縮小しています。(米国の実質金利は低下、日本の実質金利は上昇)

ただし、現在の水準であれば米国の方が実質金利が高いということもあり、それほど円高圧力は高くありません。

しかし、米国は2019年7月と9月に0.25%ずつ利下げを行っており、FFレートは2.0%まで低下していますが、今後も更なる利下げが予想されています。

ISM製造業景況感指数など弱いマクロ指標の影響で、2019年10月末のFOMCでの利下げはほぼ100%確実視されている状況です。

それでも10月の0.25%の利下げ1回であれば大きく環境が変わることはありません。

その後さらに利下げが続くような環境になると実質金利差の逆転が発生し、ドル円レートにも円高圧力がかかるようになります。

目安としては、2019年10月末を含め3回以上の利下げ(0.25%ずつ)があるか否かがポイントです。

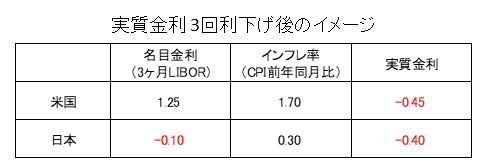

日米のインフレ率に変化がない前提で、米国が3回利下げ(0.25%×3回)すると実質金利が逆転する計算です。

0.75%利下げした後の実質金利のイメージです。

ここ数年は米国の実質金利が日本よりかなり高く推移してきた中での逆転現象となりますので多少のインパクトはあると思います。

ただし、1ドル=70円台や80円台になるということではありません。

2ヶ月前の記事でも書きましたが、1ドル=76円まで円高が進んだ2012年頃の日米実質金利と比較するとそこまで極端な円高にならないことが理解できると思います。

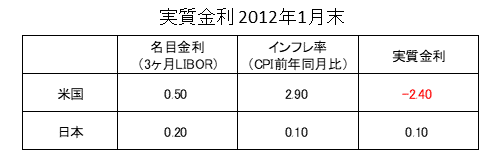

2012年1月の実質金利差がこちらです。

米国の実質金利が異常に低いことが分かります。

さらに日本はデフレ(低インフレ)の影響で実質金利が僅かですがプラスでした。

実質金利差では日本が2.5% 【0.1 %-(-2.4%)】も高くなっています。

実質ベースで2.5%の金利差があると積極的に資金を移動させるのも分かる気がします。

今回は仮に3回利下げがあっても、そこまで金利差が拡大するわけではないので1ドル=70円台、80円台ということはないでしょう。

個人的な予想では、今後景況感が悪化して3回の利下げが確実視されるような状況になると実質金利の逆転が視野に入り、その時には1ドル=100円前後(98円~103円)になると思います。

また、FRBがバランスシートの縮小(テーパリング)を早々に諦め、バランスシートの拡大を表明していることもドル安要因となります。

反対に円高ドル安にならないとしたら、そのパターンは下記の通りです。

- 米国経済が意外としっかりしていて利下げが2回以内で終わる

- 日本のインフレ率が大きく上昇し日本の実質金利が大きく低下する

- 米国のインフレ率が大きく低下し米国の実質金利が上昇する