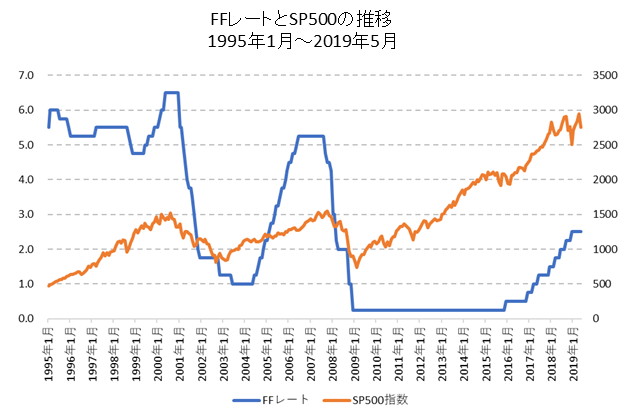

2019年6月現在、米国の利下げがほぼ確実な状況となってきました。

FRBはリーマンショック直後の2008年10月から金融緩和を開始しました。

- 2008年10月:QE1

- 2010年11月:QE2

- 2012年9月:QE3

この間、FFレートの引下げとFRBのバランスシートを拡大させて資産買入れを行いました。

- FFレート:5.25%→0.25%

- バランスシート:約1兆ドル→4.5兆ドル

その後、2015年12月から利上げに転じ、FFレートの引上げを開始、2017年10月からはFRBバランスシートの縮小も開始し、本格的な金融引き締め局面を迎えました。

しかし、バランスシートの縮小は2019年9月で終了することが決定し、FFレートも2019年内に1~2回の利下げが見込まれています。

現在のFFレートは2.5%、バランスシートは2019年9月でも3.5兆ドルです。

リーマンショック前のFFレート5.25%、バランスシート1兆ドルまでは全く戻り切れていません。

それでも金融緩和にシフトするのはトランプ大統領が2020年秋の大統領選前の景気減速に敏感になっているからです。

これが予防的かつ一時的な緩和であれば問題ないのですが、利下げが続くような環境になると問題です。

過去のパターンでは予防的かつ一時的な緩和であれば株価はバブル、利下げが続くような環境になると株価は大暴落となります。

1998年のロシア危機後のように予防的かつ一時的な緩和の場合は、株価が上昇しています。

本来はどちらかというと金融引締めを行わなければならない状況にもかかわらず、予防的に利下げを行った結果、ITバブルが発生して、株価が大きく上昇しました。

この時は特にハイテク・IT関連銘柄が大きく上昇しました。

短期間で数倍は当たり前の世界で、ある意味、1980年代のバブルよりも破壊力は大きかったと思います。

- ITバブル前後の歴史についてはこちらを参照してください:各資産の最大下落率(ITバブル崩壊)

よって、今回も予防的かつ一時的な利下げであれば強烈なバブルが発生するかもしれません。

一方、ITバブル崩壊後やリーマンショック後のような継続的な利下げ局面では、特に初動段階で株価は大きく下落しています。

2000年以降で見ると、利上げ局面や金利がフラットな局面では株価が上昇し、継続的な利下げ局面では株価下落しているので、やや気になるところです。

いずれにしても今後の利下げが、一時的なもので終わるか、継続的なものになるかでマーケット環境が大きく変わってきそうです。