ここ数日、CLO(ローン担保証券)のニュースをよく見かけます。

報道されている内容をまとめるとこのような形になります。

- CLOの発行残高が6100億ドル(68兆円)超とリーマン・ショックが起きた2008年の2倍まで拡大

- CLOの裏付け資産となるバンクローン(レバレッジドローン)の残高も1.1兆ドル(120兆円)と過去6年で2倍となった

- 現在発行されているバンクローンは財務制限条項がゆるい「コベナンツライト」が80%以上

- 大手銀行など国内金融機関の証券化商品の保有残高は18年9月末で34兆2870億円と高水準

- 金融庁は3メガバンク・ゆうちよ・りそな・三井住友トラスト・農中を対象に一斉検査を行った

まず、CLOの裏付け資産となっているバンクローンについて考えます。

バンクローンはBB格以下の担保付きローンです。

デフォルト率は長期平均で約3%、担保回収率は約70%です。

過去、最もストレスのかかったリーマンショック時でデフォルト率が約12%、担保回収率が約60%でした。

担保回収率が60%ということは40%がロスするということになりますので、12%×0.4でローン元本の4.8%が毀損するということになります。

リーマンショックは過去の金融マーケットの歴史の中でもトップクラスのストレスでしたので、最悪のケースとしてこのデータを想定しておけば良いと思います。

- バンクローン(レバレッジドローン)についての詳しい説明はこちらをご覧ください:バンクローン・オープン/バンクローンの投資環境 - ファイナンシャルスター

そして次にCLO(ローン担保証券)について考えます。

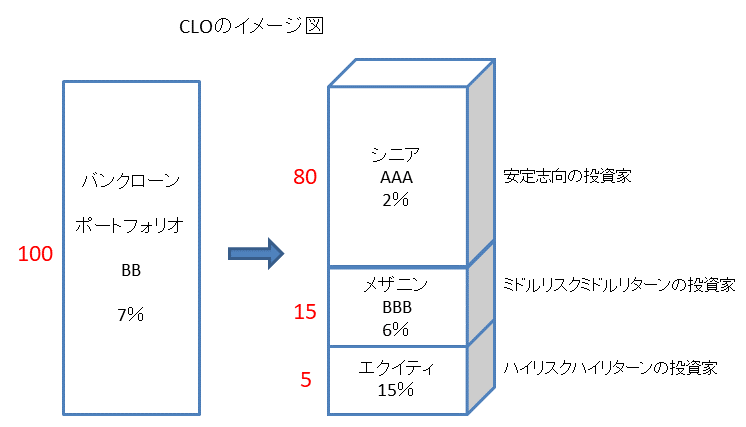

CLOはバンクローンを裏付けとし、通常は下記のようにシニア・メザニン・エクイティにトランシエ分けされます。

裏付け資産のバンクローンが毀損した場合はエクイティ⇒メザニン⇒シニアの順番に毀損していきます。

そのためエクイティやメザニンは高めの利回りとなります。

- CLOについての詳しい説明はこちらをご覧ください:CLO(ローン担保証券)の仕組みとポイントを分かりやすく解説 - ファイナンシャルスター

ニュースで報道されているような日本の金融機関が購入するのはシニア部分です。

上記の図ではエクイティとメザニンの合計が総資産100に対し20となっていますが、これは案件ごとに異なります。

現状ではこれくらいの比率が一般的と思われます。

仮にこの条件であれば、リーマンショック級の混乱があってもバンクローンの毀損率は4.8%ですので、エクイティ部分で吸収可能です。

より環境が悪化して毀損率が高くなってもメザニンで吸収可能です。

リーマンショック前に発行されていたCLOはエクイティとメザニンの比率が現在よりも低く、シニアでも一部毀損したCLOがありましたが、その経験からその後に発行されているCLOはエクイティとメザニンの比率が高くなっています。

これらの状況から現在の一般的なCLOのシニア部分が毀損する蓋然性はかなり低いと考えられます。

おそらくリーマンショックの引き金となったサブプライムローンを証券化した商品のイメージが強いのだと思いますが、そもそもCLOに内包されているバンクローンとサブプライムローンはリスク度合いが大きく異なります。

サブプライムローンは過去にローンの延滞履歴があったり、所得が非常に低い個人に対するローンです。

本来であればお金を借りれないはずの個人に貸していたことがサブプライムローン問題の原因です。

バンクローンは上記でも触れましたが、BB格以下の企業融資です。

しかもS&P、ムーディーズのBB格はイメージよりも高い信用力があります。

S&PとムーディーズのBB格は日本の格付け会社であるJCRとR&IのBBB~Aレベルとなります。

日本企業でS&PとムーディーズのBB格を取得しているのはソフトバンクG(9984)です。

さすがに個人のサブプライム層とー緒にするのはおかしいと思います。

また、バンクローンは1案件あたり数十億円~数千億円といった規模で、日本ではシンジケートローンのようなイメージです。

中小企業融資とは異なります。

金融庁もCLOの心配をするのであれば、地銀が保有する私募REITなどを心配した方が良いと思います。