J-REITは当期利益の90%以上を配当として支払うため、ほとんど内部留保がありません。

そのため、ある程度まとまった規模の物件を購入する際は、公募増資による資金調達を行います。

よってJ-REITは上場株式と比較して公募増資の頻度が圧倒的に多くなります。

ほぼ全ての銘柄がIPO後に公募増資を行っています。

中には毎年公募増資を行っている銘柄もあります。

J-REITが公募増資を行うということは物件のパイプラインがあり、外部成長できるという点で投資家にとってはプラスになります。

しかし、1点だけ中が必要なことがあります。

それは公募増資を発表すると投資口価格が下落するリスクがある点です。

本来、J-REITは株式と違って公募増資を行っても理論的には希薄化(ダイリューション)は起きません。

公募増資で投資口が増えた分だけ不動産物件を購入するので、1囗当たりの配当は減少しません。

逆に通常は利回りの高い物件を入れることが多く、1口当たりの配当は増加します。

しかし、公募増資を発表すると翌日はほとんど下落します。

需給悪化を懸念しているのか、勘違いをして希薄化を懸念しているのかは分かりませんが、下落します。

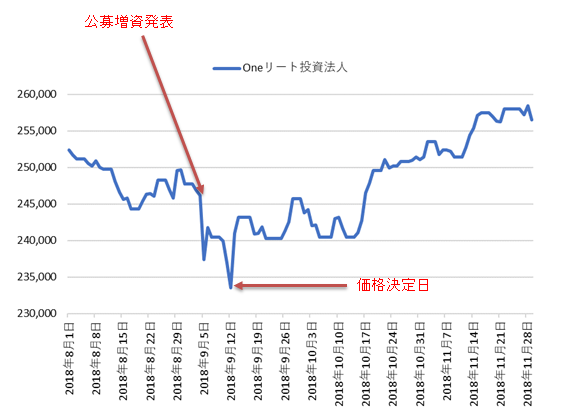

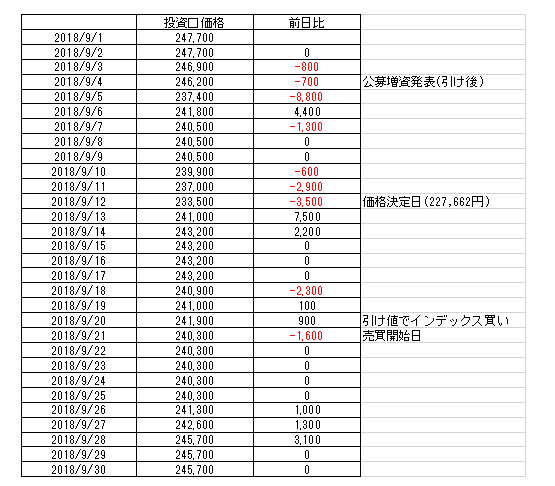

例として2018/9/4の引け後に公募増資を発表した「Oneリート投資法人(3290)」の推移を掲載します。

公募増資を行った銘柄の典型的な例です。

公募増資発表で下げて価格決定日前後に最も安くなるパターンです。

このような動きになる可能性が高いため、公募増資が予想されるタイミングの前にマーケットでJ-REITを購入することは避けるべきです。

株式の場合は公募増資のタイミングを予想することはほぼ無理ですが、J-REITの場合は予想が可能です。

J-REITの場合、配当金が希薄化することを避ける為に、公募増資が行われるのは決算期の直後が多くなります。

例えば9月決算であれば公募増資の払込みが10月か11月になるように公募増資を発表します。

よって公募増資を発表するタイミングとしては9月下旬~11月中旬です。

(上記のOneリートは2月8月決算で、決算直後の9/4に公募増資を発表しています)

このようなタイミングで購入する場合は注意しましょう。

もちろんマーケット環境により、違うタイミングで公募増資を行うこともありますが、調達規模が大きく、配当金が希薄化するインパクトが大きい案件はほとんど上記のタイミングです。

上記以外に行う公募増資は規模が小さく発表後もあまり影響がないケースが多いです。

面倒だと思う方もいると思いますが、J-REITの個別銘柄を購入する場合は念のために確認してください。

購入した日の引け後に増資の発表があったらなくに泣けません。

普通株式のように予測不能であれば仕方がありませんが、ある程度予想ができるのであればやらない手はありません。

投資で利益を上げるにはこのような「やればプラスになるがマイナスにはならない手間をかける」ことが重要です。

J-REITの公募増資についての有益な情報はこちらもご覧ください!