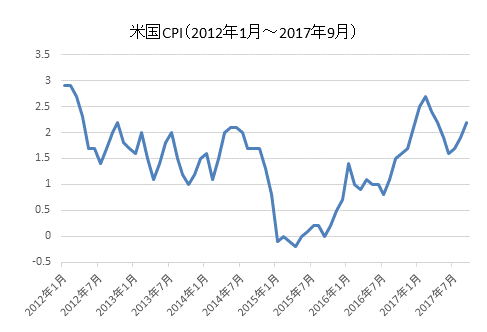

2017年9月の米国CPI(消費者物価指数)は前年同月比+2.2%まで上昇してきました。

市場のコンセンサスとして12月のFOMCで追加利上げされることはほぼ間違いない状況となっています。

ちなみにFRBのインフレ目標は2%ですが、 FRBが利上げ判断で重視するのはCPI(消費者物価指数)よりもPCE(個人消費支出)です。

PCEは2017年8月のデータで前年同月比+1.4%ですので、インフレ目標とは少し開きがありますが12月は利上げを行うようです。

12月に利上げを行うと政策金利であるFFレートは1.5%となります。

CPIを現在の2.2%とすると米ドルの実質金利は1.5%-2.2% =-0.7%ということになります。

一方、日本を見てみると日銀の量的金融緩和政策が5年目となりますが、インフレ目標の2%には程遠いと批判を受けています。

しかし、少しずつですが日本のインフレ率も上昇してきています。

CPI、コアCPI共に前年同月比で+0.7%といった水準ですが、過去20年の中ではかなり高い位置まできているのでもう少し評価されても良いと思います。

- 日本のCPIの推移についてはこちら:コアCPI(前年同月比)+0.7%はもっと評価されるべき

日本は引き続きゼロ金利(一部マイナス金利)政策ですので、日本円の実質金利は0.0%-0.7%=-0.7%となり米ドルと同じになります。

地政学リスク等で数円の振れはあるかもしれませんが、実質金利が同レベルであることからドル円レートは大きく動くことはないと考えられます。

短中期の為替レートは実質金利差でほぼ説明可能です。

当面は1ドル= 108円~116円位のレンジで動くのではないでしょうか。

また、日米の金利政策は米国が緩やかな利上げ、日本がゼロ金利継続です。

よって、円高になる可能性があるとすれば、米国のインフレ率が大きく上昇するか、日本のインフレ率が大きく低下するときです。(つまり米ドルの実質金利が低下、日本円の実質金利が上昇するとき)

ただし、米国のインフレ率が大きく上昇する場合は利上げペースを早めれば対応できるので、当面の円高要因としては日本のインフレ率が低下し、デフレムードになることです。

日本の投資家は円高になると外債・外株・日本株の全てがマイナスになります。

当面のチェックポイントは日本のインフレ率ということになります。

日本のインフレ率が低下しないか見ておくことが重要です。

個人的な期待としては、せっかく株式市場も調子が良いので、日銀の追加緩和などをやってくれると面白いタイミングなのですが。

何としてでもインフレ目標2%の達成に向けてあらゆる施策を継続してほしいところです。

特に日本の場合はインフレによって経済環境が劇的に変化するはずです。