2017/8/5の日経新聞にハイイールド債についての面白い記事が掲載されていました。

米国ハイイールド債のスプレッドが歴史的低水準で推移する中、米国の個人や機関投資家は売り越していますが、日本の個人投資家は買い越しているようです。

記事のポイントは引用記事の下段に掲載しています。

2017/8/5日経新聞記事

米低格付け債の投資逆向き 米は流出、日本は買い

信用力の低い米国企業が発行した低格付け債(ハイイールド債)を巡り、日米の投資マネーが正反対の動きを見せている。日本では関連投資信託に資金流入が続く。一方、「お膝元」の米国市場では著名投資家が相場の過熱感を指摘。足元で関連ファンドの解約が相次ぐ。米国勢の売りに日本の個人が買い向かう構図。果たしてどちらの判断が正しいのか。

低格付け債は一般にダブルB格以下の債券を指す。デフォルト(債務不履行)リスクが大きくなる分、利回りは高くなる。米国企業の発行する低格付け債の平均利回りは5%程度と、米10年国債(2.22%)を大きく上回る。

「個人投資家がババを引かねばいいが……」。国内運用会社の債券ファンドマネジャーは心配そうに話す。眺めていたのは、主に米低格付け債に投資する投信の資金流出入を日米で比較したグラフ。ドイチェ・アセット・マネジメントによれば、米国では、個人と機関投資家の合計で年初から売り越し基調。一方、日本の個人は依然、買い越しが続く。

世界的な低金利下の運用難で、低格付け債は人気を集めてきた。ところが米国では慎重派が増えているようだ。運用資産1千億ドル(約11兆円)の米投資会社、オークツリー・キャピタル・マネジメントの創業者、ハワード・マークス氏もその一人。7月下旬、顧客向けのメモで足元の社債市場について「リスクに無頓着になっている」と警告を発した。

マークス氏は米著名投資家ウォーレン・バフェット氏も一目置く人物で、市場でもメモの注目度は高い。彼が着目したのは、米低格付け債の利回りから米国債の金利を引いた「上乗せ幅」だ。8月1日時点で3.6%と、約3年ぶりの小ささになった。2000年以降の平均も下回る。それだけ過熱感は強いわけだ。

債券投資のリスクは金利上昇による債券価格の下落だ。低格付け債の分厚い上乗せ幅は、高い利息収入をもたらし、金利上昇時の損失を吸収する効果があった。その上乗せ幅が歴史的に低い水準とあっては、「あてにならない」(マークス氏)というわけだ。米国ではこうした見方が広まり、資金流出につながった。

母国での懸念をよそに日本では資金流入が続く。「利回り商品で他に選択肢がない」。ドイチェ・アセットの藤原延介氏は個人の気持ちを代弁する。販売手数料や信託報酬を差し引いてもプラスの利回りが残る商品は米ハイイールド債投信くらいだ。もう一つの人気の利回り商品、米不動産投資信託(REIT)投信が分配金減額で失速したという事情もある。

過去を振り返ると、リーマン危機や欧州債務危機で市場が混乱に陥った際に、企業の業績不安から低格付け債の上乗せ幅は拡大し、価格は急落した。取っているリスクにリターンは見合っているのか。日本の個人投資家も一度点検する時期かもしれない。

記事のポイント

- ハイイールド債のスプレッド(上乗せ金利)は歴史的低水準で市場は過熱気味

- 米国の投資家は慎重姿勢で2017年は大きく売り越し

- 逆に日本人投資家は大幅な買い越し

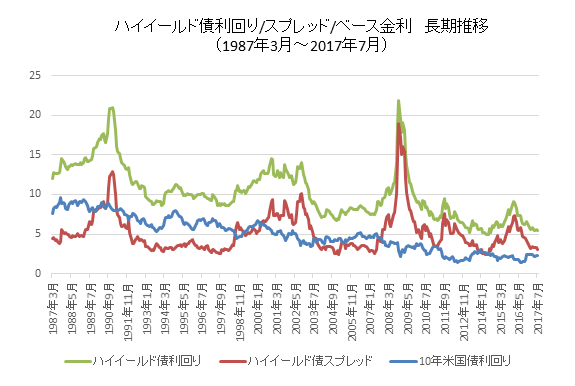

記事内のスプレッドのチャートは期間が短いので、1987年からの長期のチャートを作成しました。

スプレッドのデータは「BarCap us CorpハイイールドYTW-10 Year Spread」という米国ハイイールド債と米国10年債利回りのスプレッドを表すインデックスを使用しています。(日経新聞記事内のインデックスとは異なります)

グラフには米国ハイイールド債のスプレッドに加えて、米国10年国債利回りと米国ハイイールド債の利回りを掲載しています。

「ハイイールド債利回り=ベース金利+スプレッド」となりますが、上記のグラフから言えることはハイイールド債の利回り変化(価格変化)の大部分は「スプレッド」の変化で説明できるということです。

さらに日経記事にもありますが、長期的にみてもスプレッドはかなり低い水準で、ハイイールド債はあまり魅力的な水準ではないと言えます。

米国ハイイールド債のスプレッドである「BarCap us CorpハイイールドYTW-10 Year Spread」は現在3.15%です。

さらに「ベース金利」である米国債利回りは長期的に低下傾向でしたが、今後は上昇する可能性も出てきています。

現在の米国10年国債利回りは2.26%でスプレッドは3.15%ですのでハイイールド債の利回りは5.41 %ということになります。

このように現状では「ベース金利」の面と「スプレッド」の面の両面からリスクがあると考えられますので、ハイイールド債は現状ではそれほど魅力的な投資対象ではないと考えられます。

1つの目安として、米国10年国債の利回りが仮に3.0%程度まで上昇することを想定し、かつ上記のチャートから最低限必要なスプレッドを4.0%程度と仮定するとハイイールド債の利回りとしては7.0%程度になれば、ある程度投資妙味がでてくるものと考えられます。

よって、当面、ハイイールド債の投資は様子見をお勧めします。

上記の記事によると日本の個人投資家が足元、大きく買い越しているようですが、大丈夫でしょうか。

- 米国ハイイールド債に関するポイントはこちらをご覧ください:フィデリティ・USハイ・イールド・ファンド/米国ハイイールド債の投資環境