近年、低コストのインデックスファンドが増加しています。

ETFが当たり前の時代において高コストのインデックスファンドでは存在意義がありません。

証券会社に口座がない人はETFを購入することはできませんので、特に銀行などではインデックスファンドのニーズはかなりあります。

しかし、昔のような高い販売手数料と信託報酬ではさすがに顧客の支持は得られないようで、近年、コストを抑えたインデックスファンドが増加しています。

しかし、インデックスファンドの運用資産残高ランキングをみると、今でも高コストのインデックスファンドがそれなりに存在していることが分かります。

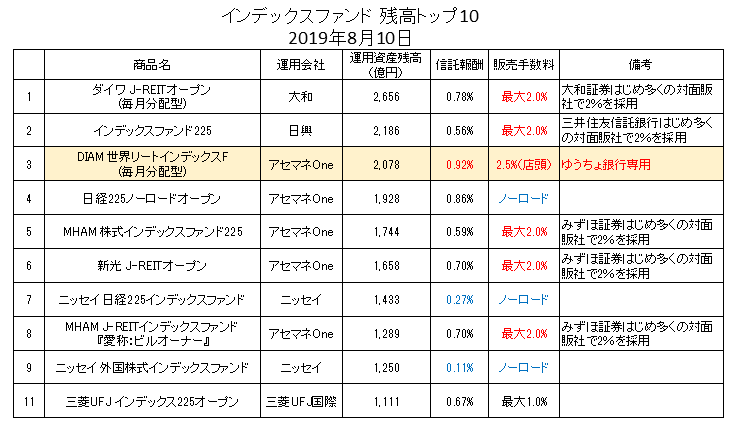

下記はインデックスファンドの残高ランキングです。

残高3位の「DIAM世界リートインデックスF」は信託報酬もやや高めですが、2.5%の販売手数料を取っていることに驚かされます。

グローバルリートであってもインデックスファンドに2.5%の販売手数料は高すぎます。

当ファンドはゆうちょ銀行でしか販売していない商品です。

どこか、かんぽ生命の問題と同じような雰囲気を感じます。

顧客は運用商品について詳しくなく、ゆうちょ銀行の担当者を信じて購入しているパターンが大半だと思います。

インデックスファンドで2.5%の販売手数料が高すぎるということも知らないはずです。

それを良いことに2019年8月現在でも毎月数十億円販売されています。

そして、普通に考えると販売している担当者もグローバルリートについてそこまで詳しくないと思われます。

おそらくグローバルリートはトータルリターンのパフォーマンスも良く、販売しやすい商品なのでしょう。

ただし、今後下落した場合などはかんぽ生命のように販売姿勢に問題があると指摘されるかもしれませんので、儲かっているうちに解約してもらったほうが無難なような気もします。

当ファンド以外でも日経225や東証REIT指数に連動するインデックスファンドで販売手数料を2%も取っている商品がいくつもあることが分かります。

気になるのは高コストファンド6本の内、アセットマネジメントOneのファンドが4本を占めていることです。

本来は運用会社から販売手数料を引き下げるように働きかけをすべきではないでしょうか。(販売手数料の引き下げは手続き上も容易なはずです)

逆にニッセイアセットは日経225と外国株式の2ファンドがランクインしていますが共にETF並みの低コストです。

ETFでは売買の委託手数料はかかりますが、インデックスファンドの場合は終値ベースでしか売買できない点を考えると、ETFよりコストが低くないと存在意義はありません。

ETFと共に低コストのインデックスファンドが増えることで投資家層も広がると思います。