ファンドラップに似た商品でラップ型投信と呼ばれるものがあります。

ファンドラップは株式や債券などの資産クラス毎に複数の投信を保有する形になりますが、ラップ型投信は1本の投信の中で複数の資産クラスを保有します。

ファンドラップもラップ型投信も株式や外債の比率がほぼ同じであれば、パフォーマンスもそれほど変わらないと思われますので個人的にはラップ型投信の方がお手軽で良いのではないかと思っています。

もちろん、ファンドラップを実質的に運用している証券会社や投資顧問会社に特別なスキルがあれば良いですが、あまり変わらないと思います。

また、下記リンク先に詳細を詳細を掲載していますが、法人の顧客の場合は会計処理等の問題からラップ型投信の方が良いと思います。

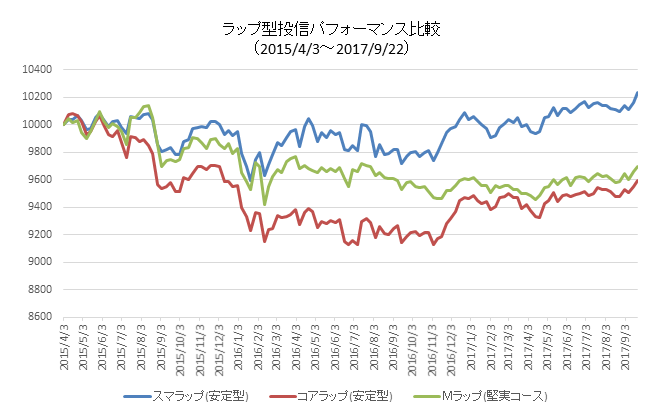

今回は代表的なラップ型投信の最も安定的なコースのパフォーマンス比較をします。

スマート・クオリティーオープン(安定型)【愛称:スマラップ】

- 三菱UFJ国際投信

- 実質的な運用は三菱UFJモルガン・スタンレー証券

コア投資戦略ファンド(安定型)【愛称:コアラップ(安定型)】

- 三井住友トラスト・アセットマネジメント

- 実質的な運用は三井住友信託銀行

みずほラップファンド(堅実型コース)【愛称:Mラップ】

- アセットマネジメントONE

- 実質的な運用はみずほ証券

2015/4/3~2017/9/22のチャートです。

比較しやすいように2015/4/3を10,000として指数化してチャートを作成しています。

この期間ではスマラップ(安定型)のみがプラスで+2.4%の騰落率となっています。

Mラップ(堅実コース)は-3.01 %、コアラップ(安定型)は-4.09%となっています。

スマラップ(安定型)は目標標準偏差5%、Mラップ(堅実コース)は目標標準偏差4%、コアラップは目標標準偏差は設定しておらず、特徴としてはヘッジファンドを中心としたオルタナティブの比率が高い印象です。

スマラップ(安定型)はこの中で唯一、ヘッジファンド(オルタナティブ)に投資しないタイプで、伝統的資産クラスの8資産(国内の債券・株式・リート、先進国の債券・株式・リート、新興国の債券・株式)に分散投資します。

パフォーマンスが相対的に良い理由として、もちろん三菱UFJモルガン・スタンレー証券(投資顧問部)のスキルもあると思いますが、ヘッジファンドに投資していないことと、その分国内債券が多いことが寄与している可能性があります。

その場合、今後国内金利が上昇する局面では逆のパフォーマンスになる可能性もありますので一応注意が必要です。