イタリアのスプレッドが拡大

イタリアの政局不安によりイタリア国債が下落し利回りが急上昇しています。

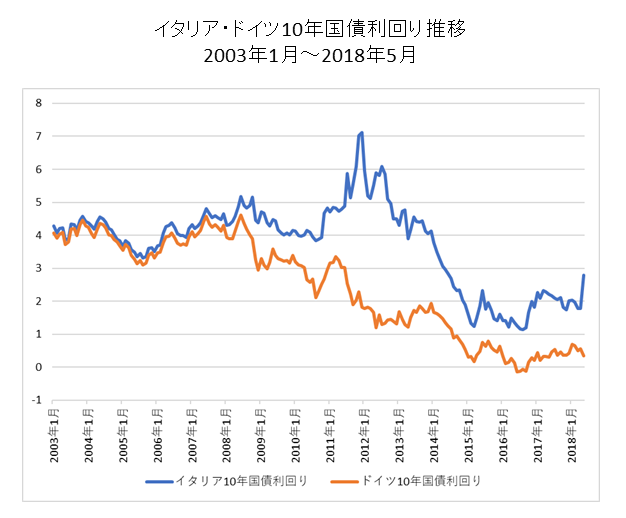

ユーロ建てのイタリア10年国債利回りは2018年6月8日には3.13%まで上昇しました。

ユーロ圈の国債で最も信用力が高いドイツの10年国債はこの時0.45%でしたので、イタリアの信用スプレッド(上乗せ金利)は2.68%まで拡大したことになります。

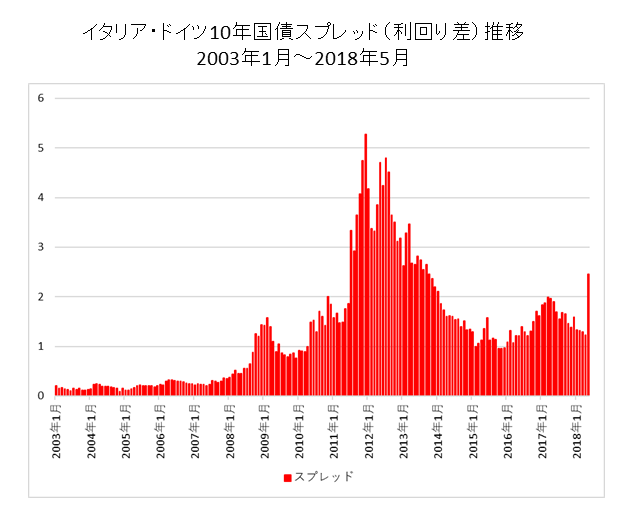

下記にイタリアとドイツの10年国債の利回り推移とそのスプレッドの推移を掲載します。

リーマンショック前のスプレッドはなんと0.1%~0.3%という低水準でした。

イタリアは1999年のユーロ導入前後で財政を健全化しGDPに対する政府債務を減少させてきました。

政府債務対GDP比率は1990年代半ばは120%前後でしたが2000年以降は100%程度まで低下し、2007年には100%を切りました。

この部分が評価されてスプレッドが縮小したものと思われます。

- イタリアの政府債務の推移はこちら:世界の政府債務残高(対GDP比)/世界の政府純債務残高(対GDP比)推移 - ファイナンシャルスター

2008年のリーマンショック後はスプレッドが約1.5%まで拡大し、2010年~2012年頃まで断続的に発生した欧州債務危機の際は5%を超える水準まで拡大しました。

その後、スプレッドは1%まで縮小しましたが、上記の通り現在は2.68%まで拡大しています。

しかし、イタリアはドイツ・フランスに次いでユーロ圈で第3位の経済規模を誇る国ですのでデフォルトする可能性は極めて低いものと思われます。

よって過去の推移からもスプレッドが3%程度あれば投資妙味はあると思います。

ただし、注意しなければいけないのはユーロのベース金利が低い水準ですのでスプレッドが拡大したと言っても利回りは10年債で3.13%にしかなりません。

更に今後、金利が上昇するリスクがあります。

よって、ユーロ建てで投資するのはそれほど魅力的ではありません。

投資するのであれば下記のいずれかが良いと思われます。

- ユーロ建て国債の利回り推移はこちら:ユーロ導入国は通貨は共通だが財政は別々 / 10年国債利回り推移(ドイツ・フランス・イタリア・スペイン・ギリシャ) - ファイナンシャルスター

イタリアのクレジット投資

ユーロ建て国債以外の投資アイデアを掲載します。

①ユーロ建てのイタリア国債を購入し円ヘッジ

現状ではユーロの短期金利はマイナスであるためヘッジコストがかかりません。(逆にヘッジプレミアムとしてプラスになります)

通常円ヘッジをする際は3ヶ月毎にロールしていくパターンが一般的ですので、将来、ユーロの短期金利が上昇した場合は、ヘッジコストが上昇するリスクがあります。

ただし、短期金利が3%を超えて逆ザヤになるリスクはそれほど高くないと思います。

また、円ヘッジを債券と同じ10年で行うのも悪くないと思います。

その場合、ヘッジコストは10年ユーロスワップの1%程度ですので、ヘッジコスト控除後で2.13%となります。

②ドル建てのイタリア国債

残存5年で4.5%程度の条件です。

ただし、米ドル建てのイタリア国債は発行量が少ないので必ず買えるとは限りません。

③クレジットリンク債

期間5年で米ドル建てで4.5%~5.0%、円建てで1.5%~2.0%くらいの条件だと思われます。

クレジットリンク債は原則、途中売却ができませんが、5年持ちきり前提でも悪くないと思います。

- クレジットリンク債についての詳細はこちら:クレジットリンク債 - ファイナンシャルスター

イタリアのクレジットリスクはそれほど高くない

上記でも触れましたが、イタリアはユーロ圈で第3位の経済規模を誇ります。

国債格付けはムーディーズ、S&P共にBBB格です。

一般的に考えればデフォルトするリスクはかなり低いと思われます。

ただし、スプレッドが小さかった2000年代と比較すると政府債務が増加している点については注意が必要かもしれません。

念のためにチェックしておきましょう。