コロナショックの影響により株価が大きく下落し、VIX指数がリーマンショック以来の80超えの水準まで上昇しました。

通常、VIX指数は株価急落時に大きく上昇します。

リーマンショック時はVIX指数が2008年10月24日に一時、89.53まで上昇しました。

ちなみに終値ベースでは2008年11月20日の80.86が最高です。

今回のピークは今のところ2020年3月18日の85.47です。

終値ベースでは2020年3月16日に82.69まで上昇しており、こちらはリーマンショック時を超えています。

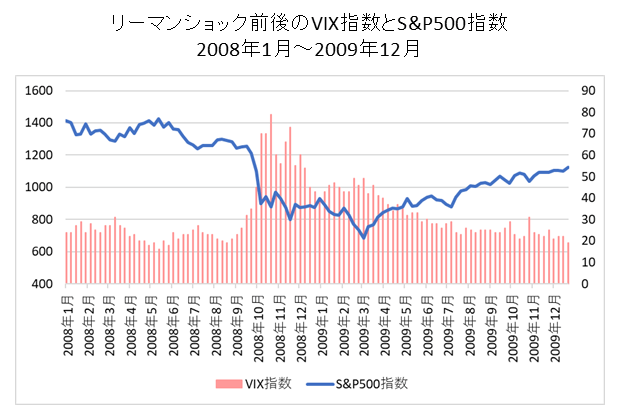

こちらのページではリーマンショック時のVIX指数とS&P500指数がどのように推移したかを掲載します。

現在はVIX指数などを活用してボラティリティによるポートフォリオのリスク管理を行ている投資家が増えています。

そのため、株価が急落した後の底入れを予想する際にVIX指数を確認することは非常に重要となります。

今回のコロナショックに限らず、何らかのショックにより株式市場が大きく下落した際の処方箋として参考にしてください。

- VIX指数についての詳細はこちらをご覧ください:ボラティリティ・インデックス(VIX指数等)を資産保全に活用 - ファイナンシャルスター

リーマンショック前後のVIX指数とS&P500指数の比較チャートです。

リーマンブラザーズが破綻した2008年9月15日のS&P500指数は1200ポイント前後で、2007年の高値から既に20%以上下落している水準でした。

破綻直後は一進一退の動きが続きましたが、2008年9月29日頃から急激に下落を始めました。

9/29~10/27の21営業日でS&P500指数は1213ポイント→848ポイントまで下落しています。(-30.1%)

この局面でVIX指数はザラ場ベースの最高値(89.53)を付けました。

その後、短期的なリバウンドをした後に再度下落し、S&P500指数は2008年11月20日に752ポイントまで下落しました。

この時にVIX指数の終値ベースの最高値(80.86)を付けました。

その後、VIX指数は低下しています。

しかし、S&P500指数はVIX指数が低下した後も下げ止まらず、底をつけたのはそこから3ヶ月以上後の2009年3月9日(676ポイント)となっています。

つまり、VIX指数が低下しても直ぐに株価が底入れするわけではないということです。

VIX指数などボラティリティでリスク管理している場合、ボラティリティが上昇するとそれを見てリスク資産を売却します。

よって、VIX指数が急上昇すると、そこから一定期間後に需給が悪化することになります。

また、実体経済においても金融機関の融資姿勢などはマーケットが混乱した後、一定期間を経過した後に悪化が顕著となります。

これらの要因でボラティリティが低下傾向となった後も一定期間は株式市場が低迷することになります。

VIX指数が低下すると、混乱が収まりリスクオンと言いたいところですが、必ずしもそうはならないことは肝に銘じておくべきです。

株式市場が急落した際のシナリオを考えると、一般的にはV字回復のパターンは少なく、VIX指数が低下した後も一定期間は需給が悪化することになります。

必ずもう一度下落するわけではありませんが、需給が悪い分、その可能性が高いことは頭に入れておくべきです。

ただし、VIX指数がそれほど上昇しないようであれば、底打ちが近い可能性が高いのでそこは買いの好機となります。

マーケットのショック時のシナリオとして参考にしてください。