CoCo債の利回りが急上昇

コロナショックの影響でクレジット関連の債券が大きく売られ、利回りが急上昇しています。

その中でも大手金融機関が発行するCoCo債の価格下落が大きく、魅力的な利回りのものが増えてきました。

コロナウイルス問題がいつ収束するか分からないことに加え、原油安の影響もあることから、「いつまで下がる?」「どの水準まで下がる?」かを分析することが難しい状況です。

しかし、現状の水準であれば最終的には儲かる確率がかなり高いことから、各CoCo債の条件を忘備録の意味も含めて紹介しておきます。(債券の価格・利回りは取引コストが含まれていませんので、実際の取引ではもう少し悪い条件となります。)

下記では繰り上げ償還(ファーストコール)をスキップしたことで話題になっているドイツ銀行をはじめ、BNPパリバ・UBS・HSBC・ウニクレディトといった欧州主要国の大手銀行のCoCo債について掲載します。

CoCo債(AT1債)の元本削減事由となる普通株式等Tier1比率(CET1比率)のトリガーはECBが管理するユーロ圈の金融機関が5.125%、それ以外のスイスやイギリスの金融機関が7.0%を採用しています。

下記に主要金融機関のCoCo債の条件を掲載します。

【欧州主要銀行のCoCo債(AT1債)の条件】(全て米ドル建て、条件は2020/3/23時点)

ドイツ銀行(ドイツ)

- クーポン:6.25% (2020/4/30以降は5年スワップ+4.358%)

- ファーストコール:2020/4/30はスキップ、次回は2025/4/30

- 債券価格:53.5

- 繰り上げ償還利回り:20.1%

BNPパリバ(フランス)

- クーポン:6.625%

- ファーストコール:2024/3/25

- 債券価格:80.2

- 繰り上げ償還利回り:12.8%

UBS(スイス)

- クーポン:5.0%

- ファーストコール:2023/1/31

- 債券価格:70.9

- 繰り上げ償還利回り:19.1%

HSBC(イギリス)

- クーポン:6.25%

- ファーストコール:2023/3/23

- 債券価格:81.3

- 繰り上げ償還利回り:13.7%

ウニクレディト(イタリア)

- クーポン:8.0%

- ファーストコール:2024/6/3

- 債券価格:77.5

- 繰り上げ償還利回り:15.2%

相対的な比較は「繰り上げ償還利回り」を確認すればよいでしょう。

その観点から最も売られているのは、繰り上げ償還(ファーストコール)をスキップしたドイツ銀行で利回りは20%を超えています。

次いでスイスのUBS、イタリアのウニクレディトが続きます。

この中で最も利回りが低いBNPパリバでも繰り上げ償還利回りは12.8%ありますのでどれも安いと言えます。

また、各金融機関の普通株式等Tier1比率(CET1比率)は概ね12%~14%前後あり、トリガー(5.125%又は7.0%)にヒットするまでは数兆円の損失を出しても問題ない水準です。

- 大手金融機関の普通株式等Tier1比率(CET1比率)の一覧はこちらをご覧ください:CoCo債で重要 / 世界の大手銀行のTier1比率と普通株式等Tier1比率 - ファイナンシャルスター

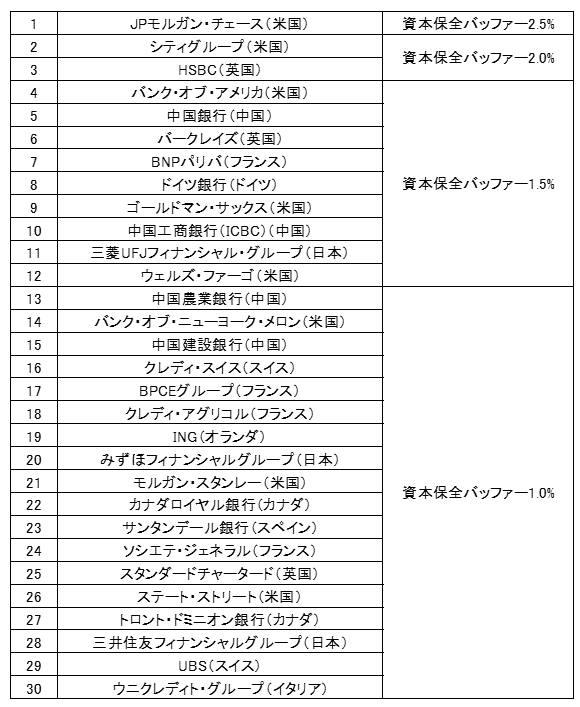

ちなみに上記で紹介した5つの金融機関は金融安定理事会(FSB)が「グローバルなシステム上重要な銀行(G-SIBs)」に指定している大手30行に含まれています。

グローバルなシステム上重要な銀行(G-SIBs)の一覧

G-SIBsの30行はこちらです。

いずれも日本の3メガバンクかそれ以上の銀行ばかりです。

個人的にはドイツ銀行のCoCo債も問題ないと思っています。

さらに、少なくとも上記の5つの金融機関が全て破綻することはないと思われることから、心配な方は相対的にリスクの低いと思われるHSBCやBNPパリバのCoCo債に投資するか、分散投資されている投資信託に投資すればよいでしょう。

CoCo債も投信経由なら小口でも購入可能・円ヘッジも可能

上記で紹介した個別のCoCo債はある程度大口の投資家しか購入できないケースが多いので、小口の方はCoCo債に投資する投資信託がおススメです。

また、為替リスクを取りたくない方は、CoCo債に投資する投資信託の円ヘッジコースでも良いでしょう。

米国の短期金利がゼロになったことで日米の金利差がなくなりました。

足元はドル需要が強すぎることからヘッジコストもあまり低下していませんが、少し経てばヘッジコストはほぼゼロ近辺まで低下するはずです。

いずれにしても、いつどこが底かは分かりませんが、大手金融機関のCoCo債は魅力的な水準になっています。

安い時にはイメージしにくいですが、戻り始めると一方通行で上昇します。

もちろん、CoCo債以外でもクレジット系債券は安いものが多く、ハイイールド債は指数ベースのスプレッドが10%を超えてきました。

リーマンショック時もそうでしたが、売り込まれた債券は上手く投資するとリスクの割に高いリターンが期待できます。

債券のディストレス投資は今のようなマーケット環境でないと行うことができません。

10年に1度あるかないかの局面ですので、この機会にクレジット投資を検討してみるのも良いのではないでしょうか。