IPO(新規株式公開)の新規公開株はもらえるものなら誰もが欲しいと思うでしょう。

ネット証券では原則として抽選で配分されていますが、対面型の証券会社では大半が恣意的に配分されているはずです。

大口の顧客や売りにくい商品を買ってくれた顧客などに配分しているのが一般的です。

しかし、これは顧客に対する利益供与や損失補てんに該当しないのでしょうか?

直接的にはそうでなくても、実質的には利益供与に該当すると思います。

しかも、そのような取引が1年中、全国各地で行われているというのはいくらなんでも異常です。完全に感覚がマヒしています。

健全な金融マーケットを創造したいというなら、金融庁は厳格に取り締まるべきです。

しかし、このような指摘をすると「IPOでも必ずもうかる訳ではなく、顧客もリスクを取っている」という人が必ずでてきます。

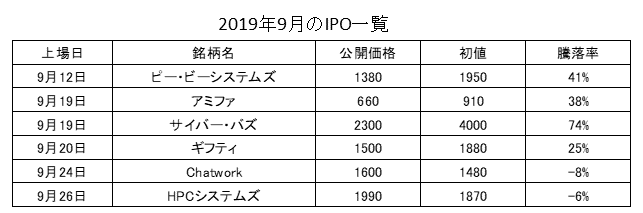

こちらは2019年9月のIPOの結果です。

確かに6銘柄中、2銘柄が公募価格割れとなっています。

しかし、今の時代、ネットの専門サイトを見れば下がりそうな銘柄は直ぐに分かりますので、それを避ければほぼ確実に利益を上げることができます。

IPO情報の専門サイトは数多くありますが、例えばこのサイトを見るだけでも、上がりそうか下がりそうかの判断はつきます。

「IPOでも必ずもうかる訳ではなく、顧客もリスクを取っている」というのは詭弁です。

上記表(2019年9月IPO一覧)の騰落率を見ると上がる場合は大きく上昇している銘柄が目につきますが、IPOの場合、普通にネットで確認すれば2パターンに分類することが可能です。

- ほぼ間違いなく上がる銘柄

- 下落する可能性もある銘柄

当たり前ですが、「ほぼ間違いなく上がる銘柄」はプラチナチケットで普通の顧客は貰えません。

本来はこれだけ買っておけば確実に利益が上がります。

しかし、普通の投資家に回ってくるのは、評価が低い「下落する可能性もある銘柄」かソフトバンク・日本郵政・ゆうちょ銀行・かんぽ生命のような超大型の銘柄のみです。

この超大型IPOも儲かりません。

これだとIPO銘柄を買う意味がなく、普通の株を買った方がまだましです。

たしかに証券会社に限らず、どの業種でも得意客に対して何らかの便宜を図ることはあります。

それでも常識の範囲内というものがあります。

証券会社のIPOの場合は数十万~数百万円規模の利益で、しかも、現金を渡しているのとほぼ変わらないところが問題です。

またその中でも法人の運用担当者へのIPOの配分は最も悪質です。

資産数十億円以上のの富裕層に数十万円の利益を提供してもあまり喜ばれませんが、法人の運用担当者は普通のサラリーマンであることが一般的である為、富裕層と違い数十万円の利益でも非常に喜ばれます。

その見返りとして法人名義で数億円~数十億円の取引をしてもらえば証券会社としても非常に効率的です。

小さいIPOでも大口取引ですぐに数百万円~数千万円の手数料になります。

このような事例はかなり一般的に行われています。

しかも、これは投資をしている法人の内部でも本来は問題になるはずです。

法人のお金でリスクを取って、自分(運用担当者)はノーリスクで大きく儲ける形になります。

その代わり、証券会社の買って欲しい商品を買うことになるので、法人の運用にとってはマイナス要因となるはずです。

まさに背任行為です。

金融庁はこの機会に是非、取り締まっていただいて、IPOが100%抽選になるようにしてください。

日本の金融マーケットでは当たり前のことができていないケースが本当に多くあります。

健全な金融マーケットを創る第一歩となるはずですので、よろしくお願いします。