2017年11月28日にMLPに関する記事を掲載しました。

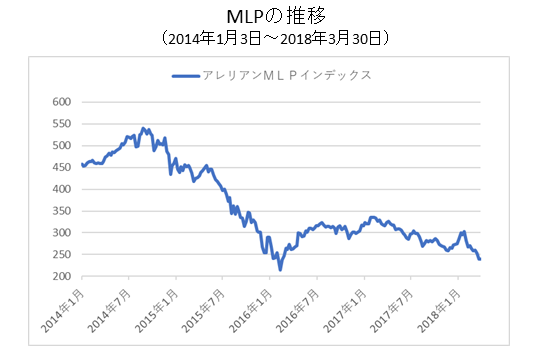

当時のアレリアンMLP指数は258ポイントで、短期的に20%~30%リバウンドの可能性があると記載した部分は、ほぼその通りとなりました。

2018年1月23日に303ポイントまで上昇しました。

しかし、その後の世界的な株安の影響もあり大きく下落し、アレリアンMLP指数は再度下落し、2018年4月3日時点で238ポイントとなっています。

過去最高値の2014年8月29日の539ポイントから約55%の下落です。

原油価格が1バレル=26ドル前後まで下落した2016年2月の安値が203ポイントですので、あと15%程しかありません。

原油価格は1バレル=60ドル台で比較的安定的に推移しており、2016年2月のような状況ではありません。

足元の下落は株安の影響が強いと思われます。

現在のMLPの配当利回りは8.6%あります。

10年国債対比のスプレッドを見ても過去の平均より大きくなっている状況です。

ゴールドマン・サックス・アセットの資料によるとアレリアンMLP構成銘柄のEBITDA(利払い前・税引き前・減価償却前利益)は2017年~2019年で年率平均18.9%も増加します。

これを考えると少し売られ過ぎではないでしょうか?

日本人か見るとドル円レートの影響も考慮する必要がありますが、現在の1ドル=105円台であれば悪くないと思います。

既に保有している人は、かなり下落しているので心配だと思いますが、ここまで保有したのであれば継続保有が良いと思います。

もちろん、グローバル経済がリセッションになるとの見通しであれば売却すべきですが。。。

それにしても、本来MLPは大半が貯蔵・輸送を行う中流MLPが大半で、その利益は原油価格の影響をほとんど受けません。

それにも関わらず2016年のように原油が下落するとMLPも売られます。

そして、今回のように原油価格が安定していても株価が下落すると同様に売られます。

キャッシュフロー自体は極めて安定しており、リーマンショック前後の2008年・2009年でもマイナスになっておらず、1999年以降右肩上がりです。

- MLPのデータについてはこちら:米国エネルギーMLPオープン(エネルギー・ラッシュ)/ MLPの投資環境

キャッシュフローは安定しているのに価格のボラティリティは非常に高い。

そういう意味ではMLPはかなり特殊で難しいアセットクラスとも言えます。

基本的には長期保有よりも売られ過ぎたときにリバウンド狙いとして使う方が良いと思います。