ここ数年の世界的な株高で世界の株式に投資するファンドはかなり高いパフォーマンスとなっています。

日本の投資家からみると外国の株式は株価の変動に加え、為替リスクも存在することになりますが、これは日本株でも結局、円高になれば下がることは同じなので、特別リスクが高くなるとは言えないと思います。

逆に日本は人口減少・少子高齢化などにより必ずしも長期的な経済成長が実現できるか分からないのに対し、グローバル経済は長期的には大きく成長することが予想されているので、日本人がグローバル株式に投資することは理にかなった行動だと考えられます。

日本人の資産運用においてもグローバル株式は極めて重要な投資先となります。

国内にも多くのグローバル株式ファンドが存在しますが、メジャーなファンドをピックアップしてパフォーマンスの検証を行いました。

ここではAI・バイオ等のテーマ型ファンドは除外し、純粋に世界の株式に分散投資をしているファンドのみを取り上げます。

対象は下記の4つのファンドです。

いずれもグローバル株式に分散投資を行い、為替ヘッジは原則行わないファンドです。

- セゾン資産形成の達人ファンド

- フィデリティ・グローバル・ファンド

- キャピタル世界株式ファンド

- 朝日Nvestグローバルバリュー株オープン『愛称:Avest-E』

低コストが売りのセゾン投信が運用する「セゾン資産形成の達人ファンド」。

株式アクティブファンドで世界最大規模のフィデリティとキャピタルが運用する「フィデリティ・グローバル・ファンド」、「キャピタル世界株式ファンド」。

ボトムアップリサーチによるバリュー運用で高いパフォーマンスに定評があるハリス社が運用する「朝日Nvestグローバルバリュー株オープン『愛称:Avest-E』」。

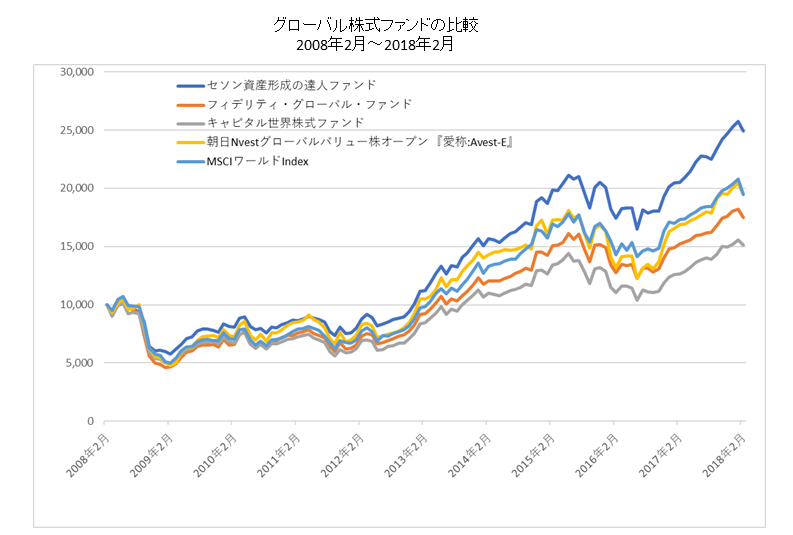

2018年2月28日を基準に過去10年のトラックレコードを使って比較してみました。

チャートを見ると一目瞭然ですが、「セゾン資産形成の達人ファンド」のパフォーマンスが抜群に良いです。

2008年~2009年のマーケット低迷時は下落率が最も少なく、その後の回復局面でもしっかりリターンを上げています。

「トムソン・ロイター・リッパー・ファンド・アワード・ジャパン2017」を受賞したことは知っていたので、パフォーマンスは悪くないとは思っていましたが、予想以上の結果です。

単に低コストのグローバル株式ファンドだと認識している人も多いと思いますが、運用もしっかりしていることが確認できます。

他の3ファンドはMSCIワールドインデックスを下回っています。

「朝日Nvestグローバルバリュー株オープン『愛称:Avest-E』」はほぼ同じパファーマンスですが、「キャピタル世界株式ファンド」は10年間でインデックスより40%以上下回るパフォーマンスです。

これではアクティブファンドの意味がありません。

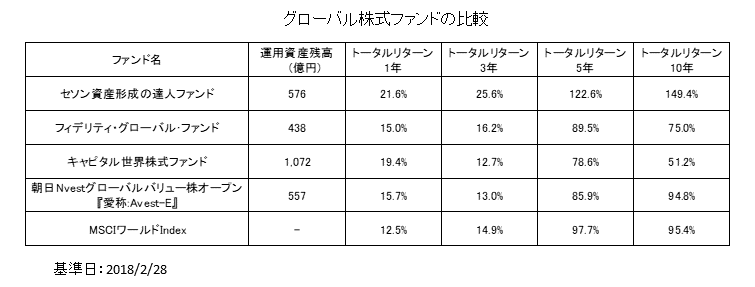

次に過去1年・3年・5年・10年のトータルリターンを確認します。

全ての期間で「セゾン資産形成の達人ファンド」が最も良いパフォーマンスとなっています。

本当に素晴らしいです。

「セゾン資産形成の達人ファンド」と「キャピタル世界株式ファンド」では100万円を10年間運用した場合、約250万円と約150万円ですので全く結果が異なります。

「キャピタル世界株式ファンド」も過去1年は良いパフォーマンスになっていますので、今後に期待ということでしょうか。

グローバル株式ファンドはパフォーマンスにバラつきが出やすいので、購入前は過去のトラックレコードを確認した方が良いと思います。

現状では「セゾン資産形成の達人ファンド」が良い運用を行っています。

上記にも書きましたが単なる低コストファンドではないようです。