東証に上場しているETFの中で個人的に気になっているのが「One ETF 国内金先物(1683)」です。

金(gold )価格に連動するETFは国内外で数多くありますが、一般的には金(gold)の現物が裏付けとなっていて現物価格に連動する形となっています。

その中で「One ETF 国内金先物(1683)」は金(gold)の先物に投資する珍しい存在となっています。

多くの金ETFが現物に連動させるような設計になっているのは先物のロールコストが発生しないようにするためです。

コモディティ関連のETFや投信の大きな問題点として先物のロールコストがあります。

通常のマーケット環境ではコンタンゴといって期先(将来)の先物価格が高くなっている為、先物の期限が来て乗り換えるとロールコストが発生します。

また、この先物の乗り換えを狙って利益をあげようとするヘッジファンドの存在もロールコストを大きくします。

そのためコモディティの中でも金・銀・プラチナなど現物を裏付けに組成できる場合は先物を使わないのが一般的です。

逆に原油等は保管が大変でコストもかかるので先物を使うしかありません。

また、GSCI等のコモディティインデックスも先物を使うしかありません。

- コモディティ関連ETFのロールコストについてはこちらで詳しく説明しています:ETFの概要(原油等コモディティ関連ETFは注意が必要) - ファイナンシャルスター

「One ETF 国内金先物(1683)」はどのような理由で先物を活用することになったのか分かりませんがかなり特殊な例です。

上記の理由により、通常のマーケット環境において金ETFに投資した場合のパフォーマンスは「現物>先物」となります。

それであればETFは空売りも可能ですので、「現物の金ETF買い+先物の金ETF売り」を等金額で行えば確実に両者の差額を得ることができます。

金ETFのマーケットニュートラル戦略です。

「One ETF 国内金先物(1683)」は極端に流動性が低いのでやってみないと分かりませんが、理論的には上記の説明は成り立つはずです。

ETFは純資産が小さくてもある程度のロットの売買は成立するします(もちろん指値で注文を出しましょう)

ただし、現状では空売り(ショート)がどれくらいできるかは分かりません。

逆日歩が付く可能性があります。

そのため普通に空売りができる程度まで「One ETF 国内金先物(1683)」の純資産が増加する必要がありそうです。

- ETFの仕組みについてはこちら:ETFの知ってそうで意外と知らない仕組み・注意点を分かりやすく解説 - ファイナンシャルスター

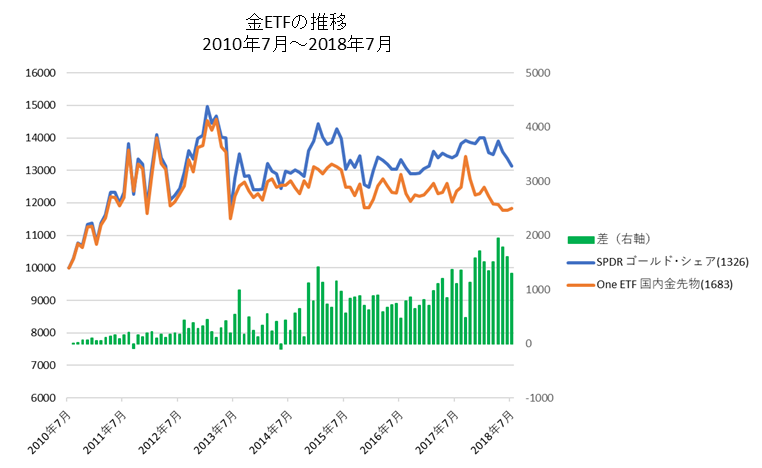

現物の金ETFで代表的な「SPDRゴールド・シェア(1326)」と「One ETF 国内金先物(1683)」の比較チャートです。

2銘柄のロング・ショート戦略(マーケットニュートラル戦略)を行った場合、両銘柄の価格差がリターンとなります。

8年間で13%のリターンとなっていますので年率1.6%のリターンです。

「One ETF 国内金先物(1683)」の純資産が増加して流動性が高まった場合はチャンスかもしれません。

ただし、投資対象としては現物ETFの方が魅力的なので純資産があまり増加しないかもしれません。

【2020年2月25日追加】

上記で紹介した「SPDRゴールド・シェア(1326)」買いと「One ETF 国内金先物(1683)」売りのマーケットニュートラル戦略のその後のパフォーマンスを掲載します。

上記で紹介した日の翌週である2018年8月27日〜2020年2月25日のパフォーマンスです。

- SPDRゴールド・シェア(1326):+37.2%

- One ETF 国内金先物(1683):+18.1%

やはり、現物に投資するSPDRゴールド・シェア(1326)が19%も上回っています。

ただし、上記でも触れていますが、One ETF 国内金先物(1683)は極端に流動性が低いので理論通りのパフォーマンスにならない可能性があります。

One ETF 国内金先物(1683)の残高が増えてくれば上記のマーケットニュートラルも有効となりますが、現物ETFよりパフォーマンスが劣後するので残高が増えにくいというジレンマがあります。

「それならこんなETFを作らなければ良いのに」という声が聞こえてきそうです。