日本の12月のCPI(消費者物価指数全国総合)は前年同月比+0.3%と11月の+0.8%から大幅に低下しました。

10月は+1.4%まで上昇していましたので急激な低下となります。

原油価格の下落による影響があるのでしょうが、それにしても急激な低下です。

下手するとCPIがマイナスのデフレに戻るのではないかという勢いです。

これまでも何度か説明しましたが、日本のデフレは円高を招く最も大きな要因です。

短中期のドル円レートの推移は日米の実質金利差で大部分が説明可能です。

デフレになると日本の実質金利が上昇し、円高要因となります。

ただし、これは米国の実質金利との相対的な比較となるので日米の実質金利を比べる必要があります。

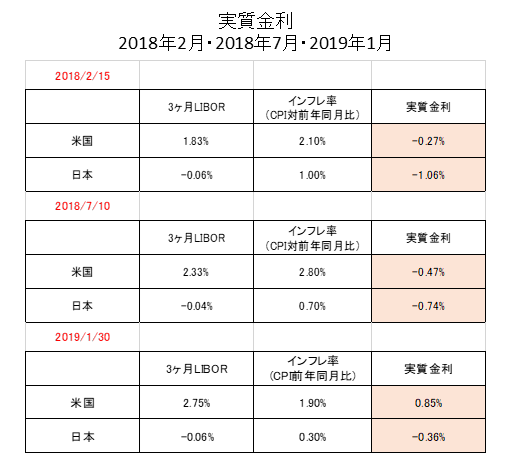

2018年2月と2018年7月にも日米実質金利を比較した記事を掲載しました。

このときは、いずれも相対的に米国の実質金利が日本の実質金利を大きく上回っていたので極端な円高にはならないとの結論となりました。

現在(2019年1月)の日米実質金利と2018年2月・2018年7月のデータを比較して掲載します。

マイナス表記なので分かりにくですが、日本の実質金利は徐々に上昇しています。

- 2018年2月:-1.06%

- 2018年7月:-0.74%

- 2019年1月:-0.36%

名目金利はほとんど変化がありませんが、インフレ率が低下している分、実質金利も上昇しています。

では、米国はどうなっているかというと、米国の実質金利はマイナスで推移していましたが、足元はプラスに転換しています。

- 2018年2月:-0.27%

- 2018年7月:-0.47%

- 2019年1月:+0.85%

FRBの利上げにより名目金利が上昇したことに加え、インフレ率が米国にしては低位安定しています。

その結果、米国の実質金利も上昇しています。

日本よりも上昇幅は大きくなっています。

2019年1月の実質金利は日本より米国の方が1.2%以上高い水準です。

日本のインフレ率が低下で実質金利は上昇しましたが、米国の利上げと低インフレに助けられた格好です。

さらに中央銀行のバランスシートはFRBが月間500億ドルペースで縮小しているのに対し、日銀は引き続き金融緩和を継続しバランスシートは拡大しています。

これらを考えると現在の状況から1ドル=100円を大幅に割るような円高にはなりにくいと考えられます。

注意点を挙げるとすれば日米のインフレ率です。

仮に米国のインフレ率が2018年7月の2.8%程度まで上昇すると実質金利はマイナスとなります。

同時に日本のインフレ率の低下が進み、デフレとなると日本の実質金利がプラスとなります。

2011年~2012年のような日本の実質金利差が極端に高い水準まではいかないと思いますが、日米の実質金利が逆転した場合、多少の円高リスクが発生しますので注意が必要です。

- 2012年の1ドル=76円台まで円高が進んだ時の日米実質金利はこちらを参照してください:為替レートの予想・分析は実質金利差・購買力平価を活用 - ファイナンシャルスター

2011年~2012年は日本の実質金利が相対的に極めて高い水準となっていました。