「米ドル債の金利は魅力だが円高リスクが気になる」

2024年4月12日現在、10年米国債利回りは4.6%・ドル円レートは1ドル=153円です。

今後、米国の利下げが予想されていることからも、円高リスクに敏感になるのも無理はありません。

では、どのような投資をすべきか。

「米ドル債に投資したいが米国の金利低下による円高を予想」している場合、残存期間が長めの米ドル債に投資すれば円高リスクをヘッジできます。

詳細は下記に掲載しますが、デュレーション10年程度の債券に投資すれば円高リスクはほぼヘッジできます。

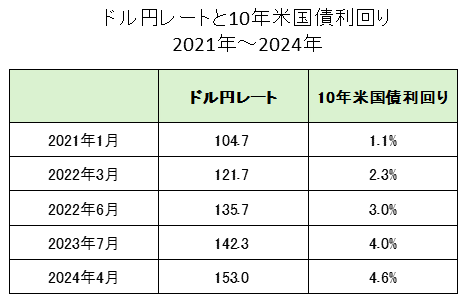

ドル円レートと10年米国債利回りの関係

2021年~2024年の金利上昇局面における「ドル円レート」と「10年米国債利回り」の関係です。

米ドル金利上昇と連動して円安が進んでいることが確認できます。

長期のチャートは下記をご覧ください。

- ドル円レートの推移:ドル円レート長期推移1971年~

- 米国長期金利の推移:米国の長期金利(10年国債利回り)の長期推移

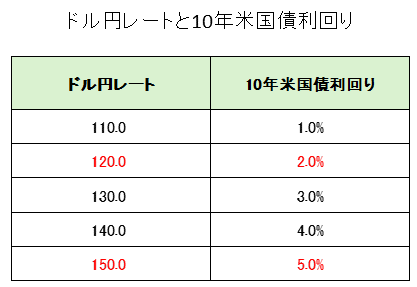

上記のデータを分かりやすく丸めた形にすると下記のようになります。(かなりざっくりしていますが)

仮に1ドル= 150円→120円まで円高が進むことを想定します。

- ドル円レート:1ドル=150円→120円

- 10年米国債利回り:5.0%→2.0%

上記の表から仮に1ドル= 150円→120円まで20%円高が進むと、10年米国債利回りが5%→2%まで3%低下することになります。

例えばこの10年米国債がゼロクーポン債(ストリップス債)の場合、デュレーションも10年となります。

市場金利が3%低下するとデュレーション10年の米国債の債券価格は30%(3%×10年)上昇します。

よって、20%の円高でも30%の債券価格上昇で相殺できます。(0.8×1.3=1.04)

この数値はざっくり丸めたものですので、下記では実際のマーケットデータで確認してみます。

円高リスクのヘッジにはデュレーション11年以上の米ドル債に投資

2024年4月12日時点のデータです。

- 10年米国債利回り:4 6%

- ドル円レート:1ドル=153円

1ドル=120円までの円高を想定します。1ドル=153円→120円ですので、約22%の円高です。

10年米国債利回り(ゼロクーポン債)が4.6%→2.0%まで低下すると債券価格は26%上昇します。(10年×2.6%=26%)

この場合、円高と債券価格上昇で0.78×1.26=0.98となり、トータルでマイナス2%ですので完全には相殺できていません。

完全に相殺するには残存期間を1年延ばしてデュレーションを11年にする必要があります。(債券価格の上昇:11年=×2.6%=28.6%)

- 0.78×1.286=1.003

1ドル=120円の時に10年米国債利回りが2.0%になることが前提ですが、残存11年以上の米国ストリップス債(ゼロクーポン債)を購入することで円高リスクをヘッジすることができます。

もちろん、米ドル債に投資した後、残存期間が短くなっていくと債券価格の金利感応度は低下していきます。

また、利付債の場合は同じ残存期間のゼロクーポン債と比較してデュレーションは短くなります。

よって、実際に投資する場合は下記の米国債が良いと思います。

- ゼロクーポン債:12年~15年

- 利付債:13年~16年

上記より長い債券に投資すれば金利低下時に債券価格はより大きく上昇しますが、金利が上昇した場合には大きなマイナスとなりますので注意が必要です。

また、国債だけでなく社債等でも問題ありませんが、格付けが低い債券の場合、市場金利が低下している理由が景気後退によるケースでは、スプレッドが拡大して債券価格が上昇しない可能性もあります。

よって、少なくともA格以上の債券がおおススメです。