日本株とJ-REITの分散効果

これまで日本株とJ-REITのバランスファンドが存在することを知りませんでした。

2020年2月時点で少なくとも下記の2ファンドが存在します。

- 日本株式・Jリートバランスファンド(岡三アセットマネジメント)

- 日本株&Jリート好配当フォーカスファンド<愛称:インカムフォーカス>(三井住友トラスト・アセットマネジメント)

日本株とJ-REITは意外と分散効果が高く、以前からあればいいなと漠然と思っていましたが、既に存在していました。

リーマンショックのような大クラッシュでは共に下落してしまいますが、円高で日本株が調整する場合など、一般的な調整局面ではJ-REITが逆行高することも多くなっています。

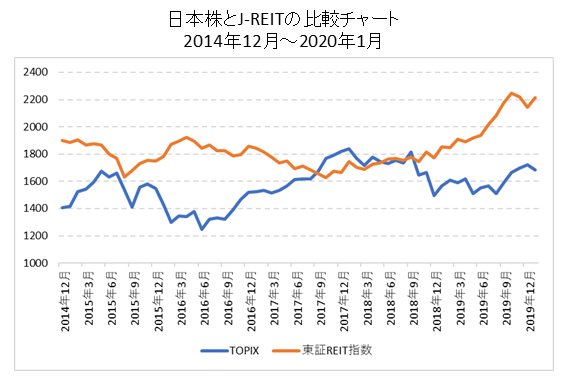

下記は2014年12月以降のTOPIXと東証REIT指数の比較チャートです。

かなり異なった動き(逆の動き)になっているのが分かります。

日本株はドル円レートとの相関が高く、J-REITはどちらかというと金利との相関が高くなっています。

例えば上記チャートでチャイナショック後の2015年~2016年にかけてTOPIXが1670ポイント ⇒ 1250ポイントまで約25%下落しています。

同じ時期のドル円レートは1ドル= 125円 ⇒ 100円まで大きく円高になりました。

東証REIT指数は横ばいか、若干の上昇となっています。

J-REITが保有している物件はごく一部を除いてほぼ全てが国内の不動産です。

よって、円高による業績の影響がありません。

一方、日本株は特に大企業に輸出関連企業が多く、ドル円レートの影響を受けやすくなっています。

そのため日本株とJ-REITを同時に保有することは分散投資の観点から理にかなっていると言えます。

日本株に投資する際に一部でもJ-REITを入れておけば、いざという時のリバランスにも活用できます。

日本株とJ-REITのバランスファンドの中身をチェック

上記に掲載した通り、2020年時点では2つのバランスファンドが存在しますが、個人的に驚いたのは「日本株式・Jリートバランスファンド(岡三アセットマネジメント)」です。

驚いた理由は極めてシンプルかつ低コストであるということです。

当ファンドのポートフォリオは原則、日本株:J-REIT=50:50を目指します。

そして、日本株・J-REITは共にインデックス投資となります。

- 日経225インデックスファンド:50%

- 東証REIT指数インデックスファンド:50%

次にコストですが、信託報酬は0.209% (税込み)と非常に安い水準です。

その他のコストは販売手数料なし・換金時手数料なし・信託財産留保額なしといった潔さです。

投資家にとっては非常に買いやすい投信ではないでしょうか。

逆に販売会社からみれば儲からない商品ですので、積極的には販売していないようです

販売会社はネット証券中心ですが、総合証券では岡三証券も入っています。

それでも設定から2年半が経過した2020年1月末時点の運用資産残高は3億円しかありません。

マーケットもかなり高い水準まで上昇したので買いにくいということもあるのでしょうが、それでも少なすぎます。

このようなファンドが投資家主体で自然に売れていくようになると、日本の株式市場やJ-REIT市場も厚みが出るでしょう。

個人的には現在の日本株やJ-REITの水準は必ずしも割安であるとは思っていないので、今すぐ購入することはお勧めしませんが、マーケットが調整した局面ではこのようなファンドを購入するのが良いと思います。

是非、覚えておいてください。

もう1つの「日本株&Jリート好配当フォーカスファンド<愛称:インカムフォーカス>(三井住友トラスト・アセットマネジメント)」は高利回りに着目したアクティブファンドとなっています。

日本株:J-REITの比率は50:50を中心にマーケット環境に応じて30:70~70:30の範囲で調整します。

また、組み入れ銘柄はインデックスではなく、日本株・J-REITそれぞれの中で相対的に高い配当利回りが期待される銘柄を選別してポートフォリオを構築します。

ファンドの愛称もインカムフォーカスとなっている通り、ポートフォリオ全体の利回りも市場平均より高い利回りとなります。

販売手数料は3.3%を上限(販売会社によります)で、信託報酬は1.265%です。

こちらのファンドはアクティブ運用による効果がどれくらい出るかが勝負になります。

ちなみに上記の「日本株式・Jリートバランスファンド」とこちらの「日本株&Jリート好配当フォーカスファンド<愛称:インカムフォーカス>」を比較可能な2017年9月22日から比較したところ下記のような結果になりました。

2017年9月22日~2020年2月17日の騰落率(トータルリターン)

- 日本株式・Jリートバランスファンド:+34.6%

- 日本株&Jリート好配当フォーカスファンド<愛称:インカムフォーカス>:24.0%

これだけパフォーマンスに違いがあり、かつコストも低いということになると、現状では「日本株式・Jリートバランスファンド(岡三アセットマネジメント)」がおススメということになります。

「日本株&Jリート好配当フォーカスファンド<愛称:インカムフォーカス>(三井住友トラスト・アセットマネジメント)」はもう少しパフォーマンスが改善してほしいところです。

いずれにしても「日本株+J-REIT」の分散ポートフォリオはお勧めですので、是非覚えておいてください。