FRBバランスシート拡大で金(GOLD)に先高観

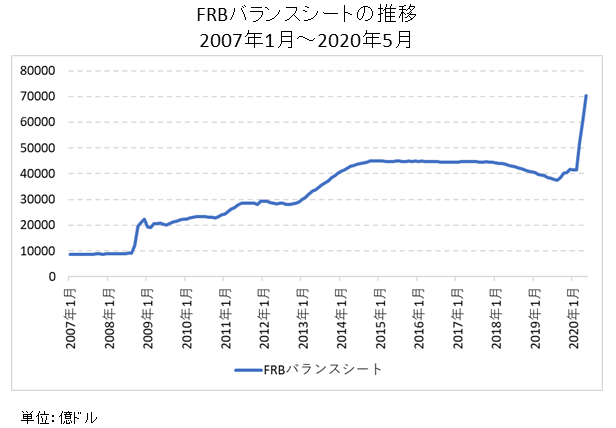

FRB・ECB・日銀が空前の量的金融緩和政策でバランスシートを急拡大させています。

リーマンショック後にFRBが量的金融緩和政策(QE)を行った際は、金(GOLD)が大きく上昇したことで今回も金(GOLD)の大幅上昇を予想する声が高まっています。

足元、新型コロナウイルスへの対応で、特にFRBのバランスシート拡大ペースが際立っています。

確かにこれを見ると金(GOLD)を買いたくなるのも理解できます。

- FRBのバランスシートの最新情報はこちら:日米中央銀行(FRB・日銀)のバランスシート(資産残高)推移 / ドル円レートに影響も

金(GOLD)が高くなると円高・ドル安の可能性も

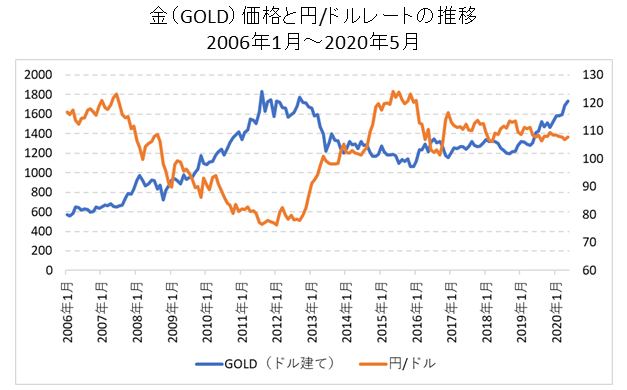

ただし、前回もそうでしたが、金(GOLD)が大きく上昇するということはドル安(円高)になる可能性も高くなります。

現在の通貨制度は昔のような金本位制ではなく、FRBをはじめとする世界の中央銀行が各通貨を発行しています。

つまり、米国であればFRBに対する信認を裏付けとして売ドルを発行しています。

FRBのバランスシートが大きく拡大するとFRBの信任が低下することで、米ドルの代替通貨として金(GOLD)が買われることになります。

円やユーロの信認が低下しても基軸通貨の米ドルヘ逃避できますが、米ドルもダメなら金(GOLD)しかないという形です。

金(GOLD)は米ドルベースの取引になりますので、金(GOLD)が上昇しても円高・ドル安になってしまっては意味がなくなります。

リーマンショック後に金(GOLD)が大きく上昇した局面では円/ドルレートが1ドル=76円前後まで円高・ドル安が進みました。

このチャートを見ても金(GOLD)と米ドルは逆相関になっていることが確認できます。

ヘッジコストが低下したことでヘッジ付き金(GOLD)投資が有効に / ステートストリート・ゴールドファンド(為替ヘッジあり)

2020年6月時点では米ドルの短期金利もほぼゼロまで低下したことでドル円のヘッジコストもほぼゼロとなっています。

よって、現在の環境を考えた場合、金(GOLD)に投資する際は円ヘッジ付きで投資することも有効となります。

リーマンショック後にはこのような商品はなかったと思いますが、現在では投資信託でいくつか存在します。

例えば「ステートストリート・ゴールドファンド(為替ヘッジあり)」という投信があります。

商品性はシンプルで「SPDRゴールド・シェア」というETFに円ヘッジを付けただけです。

ちなみにファンドの設定日は2012年11月8日です。

前回の金(GOLD)のピーク時に設定されたことで、これまではあまり活躍の場がありませんでしたが、ようやく出番がやってきたようです。

ポイントはこの2つです。

- 金の先高観

- ヘッジコストが低下

もちろん、円/ドルレートの動きよりも金(GOLD)の動きの方が大きいため、米ドルで保有してもダメというわけではありません。

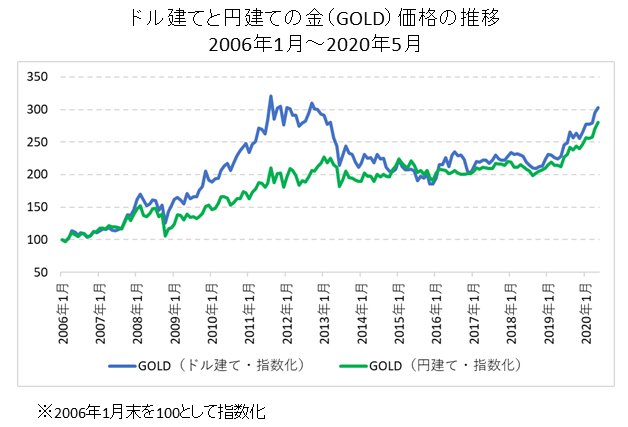

下記は「米ドル建ての金(GOLD)」と「円建ての金(GOLD)」の比較チャートです。(共に2006年1月末を100として指数化しています)

2011年~2012年頃に金(GOLD)が大きく上昇した際、円高・ドル安になった分だけ「円建ての金(GOLD)」のパフォーマンスが劣後しています。

それでも、それなりに上昇しているので、米ドル資産は米ドルで保有したいというような投資家は米ドル建ての金(GOLD)ETFを直接保有しても悪くはありません。

ただし、今の環境を考えると、ここから金(GOLD)が大きく上昇する局面では円高も想定されるので円ヘッジ型の金(GOLD)投資も覚えておいてください。

「金(GOLD)に投資したいけど円高リスクが怖い」という方に向いています。

- 「ステートストリート・ゴールドファンド(為替ヘッジあり)」の運用会社サイトはこちら:ステートストリート・ゴールドファンド(為替ヘッジあり)

最後に金(GOLD)に関する有益な情報はこちらも参考にしてください。