証券各社はラップ(ファンドラップ)の販売に積極的です。

ラップ(ファンドラップ)をはじめラップ型投信やバランスファンドを使って国際分散投資を行うことは投資の基本中の基本です。

しかし、過去にも書いたことがありますが、基軸通貨の米ドルベースで運用できる米国人とは違い日本人の場合は円ベースでのパフォーマンスが重要になるため、どうしても為替レートの問題がついてまわります。

国際分散投資を行うには日本株、外国株、円債、外債がベースになります

日本株は円建て資産ですが、ドル円レートの影響を大きく受けるため実質的に外貨資産といえます。

さらに円債は利回りがほぼゼロなのであまり有効ではありません。

円債をヘッジ付きの外債で代替するケースもありますが、通常の外貨建て投資適格債を購入し円ヘッジするとヘッジコストにより利回りがほとんどなくなります。

よって、通常のヘッジ外債ではポートフォリオのリスクリターンを薄める効果しかありません。

そのため国際分散投資を行おうとすると日本株、外国株、外債がメインとなり為替の影響を大きく受けることになります。

低コストで国際分散投資ができる「セゾン・バンガード・グローバルバランスファンド」は個人的には非常に良いファンドだと思っていますが、安定運用を好む投資家にとっては少し為替レートの影響を受けすぎると感じます。

セソン・バンガード・グローバルバランスファンドの概要

- 株式:債券=50%:50%の運用

- 世界30ヶ国以上の株式と債券に分散投資

- 外貨建て資産には原則、為替ヘッジしない

- 低コスト(販売手数料なし、信託報酬0.68%)

現在のポートフォリオの内、円資産は10%程度で残りの90%が為替レートの影響を受けてしまします。

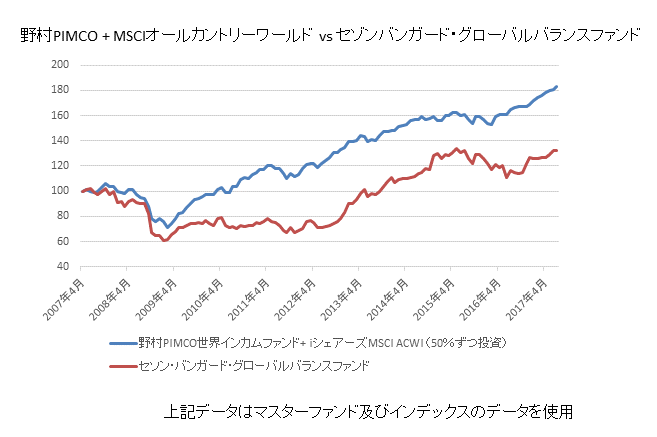

よって、もう少し安定的に運用した顧客には「野村PIMCO・世界インカム戦略ファンド(為替ヘッジあり)」と「iシェアーズMSCI ACWI ETF」を50%ずつ保有するポートフォリオが現在考えられるベストではないかと思います。

野村PIMCO・世界インカム戦略ファンド(為替ヘッジあり)は債券のみに投資するバランスファンドのような投信で米国債・投資適格債・ハイイールド債・新興国国債・モーゲージ証券など幅広い債券に投資し、為替ヘッジを行います。

過去のトラックレコードではコスト控除後でも年率5%を上回るパフォーマンスとなっています。

iシェアーズMSCI ACWI ETFは世界の先進国・新興国の大型株と中型株に投資できるETFです。

ちなみにACWIは「オールカントリー・ワールド・インデックス」です。

2つのファンドを保有することで株式:債券=50%:50%の運用で、かつ50%が為替レートに影響されない資産となります。

上記チャートを見ても安定的な推移となっており、こちらの方が長期的に安定運用を目指す場合には受け入れられやすいのではないでしょうか。

ちなみに野村PIMCO・世界インカム戦略ファンドは商品名が異なりますが同じ運用を行っている投信が多くの金融機関で販売されています。

- 野村PIMCO・世界インカム戦略ファンドのポイント・特徴はこちらをご覧ください:野村PIMCO・世界インカム戦略ファンド - ファイナンシャルスター

そして「iシェアーズMSCI ACWI ETF」は証券会社であればどこでも購入できます。

証券会社以外であれば同様のインデックスファンドはラインナップされているケースが多いのでそちらで代用してください。